のれん認識・測定値の意義

のれん償却費は、発生した取引の形態により損金算入の可否が変化します。その理由は非常に難解であるため解説を用意いたしました。

のれんの認識・測定の会計処理は一般的な売買取引との整合性が考慮されている

のれんは、パーチェス法の適用により移転資産及び負債が時価評価された結果として認識されます。パーチェス法の適用による認識・測定処理は、一般的な売買取引との整合性が考慮されているため、のれんに配分された取得原価が損金に算入できないことがあるという実情は不合理であるようにも感じられます。

パーチェス法、及び後述する税制適格・非適格組織再編に関しては以下の記事で説明しています。

非適格組織再編と事業譲渡だと損金算入できる

非適格組織再編と事業譲渡により生じたのれんは、税務上の資産調整勘定を構成し損金に算入が可能となります(※正確には完全に同じものではありません)。

それ以外の要因で生じた場合は損金に算入できません。

適格・非適格組織再編とは

非適格組織再編は、移転資産及び負債の時価評価がなされる組織再編です。適格組織再編は、移転資産及び負債が適正な帳簿価額で引き継がれ、課税が繰延べられます。

適格組織再編の方が有利になる事が多く、できる限り適格組織再編に該当するようスキームが構築されるのが一般的です。適格・非適格組織再編については次の記事をご参照ください。

事業譲渡は取引法上の行為

事業譲渡は組織法上の行為である組織再編と異なり、取引法上の行為です。今回、詳細な説明は割愛させていただきます。なぜ、非適格組織再編と事業譲渡だけ損金算入が可能なのか考えてみます。

株式譲渡と非適格合併の比較で考える

株式譲渡でのれんが発生した場合には、のれん償却費が損金算入できません。対して、非適格合併だと損金算入できます。そのため、両者の課税関係を比較します。

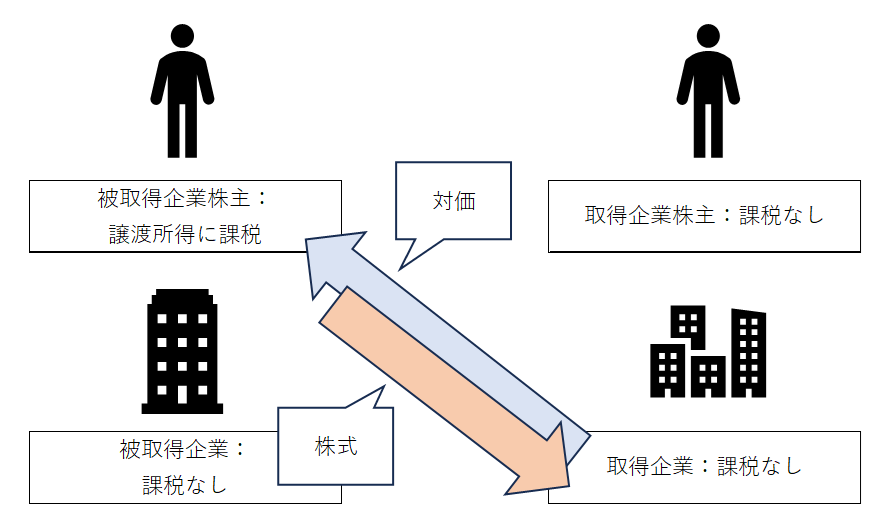

株式譲渡で取得した場合の課税関係

株式譲渡では、以下のような課税関係になります。

①被取得企業株主:譲渡所得に分離課税(個人前提)

②被取得企業:取引の当事者ではなく課税なし

③取得企業株主:取引の当事者ではなく課税なし

④取得企業:取得価格で取得した株式を資産計上し課税なし

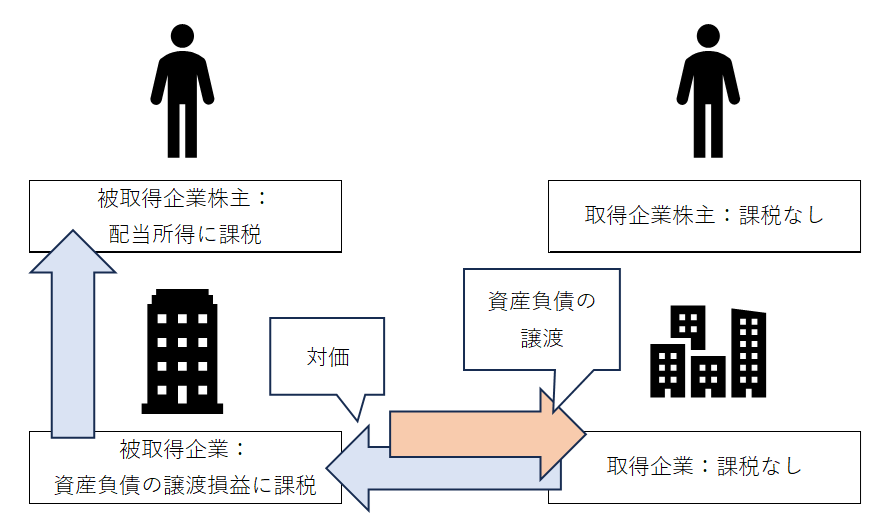

非適格合併で取得した場合の課税関係

非適格合併では、以下のような課税関係になります。

①被取得企業株主:配当所得に総合課税(個人前提)

②被取得企業:資産負債の譲渡損益が発生し法人税等による課税

③取得企業株主:取引の当事者ではなく課税なし

④取得企業:課税なし

非適格合併の課税関係はやや複雑です。被取得企業は合併により消滅することになるのですが、資産負債の譲渡により対価を受け取り、かつ株主に対価を配当したという、「譲渡+配当」が擬制されて課税がなされます。

つまり、被取得企業の資産負債の譲渡損益に法人税等が課され、さらに譲渡株主に配当課税がなされるのです。

非適格合併と株式譲渡では課税回数が異なる

| 非適格合併 | 株式譲渡 | |

|---|---|---|

| 資産負債の譲渡を擬制した課税 | あり | なし |

| 株主への課税 | 配当所得(総合課税) | 譲渡所得(分離課税) |

株主が個人であることを前提にすると、非適格合併では配当所得として総合課税、株式譲渡では譲渡所得として分離課税が課されるという相違点はありますが、配当所得への二重課税の回避措置は十分でないこともあり、株主に課税される範囲そのものに大きな相違はありません。

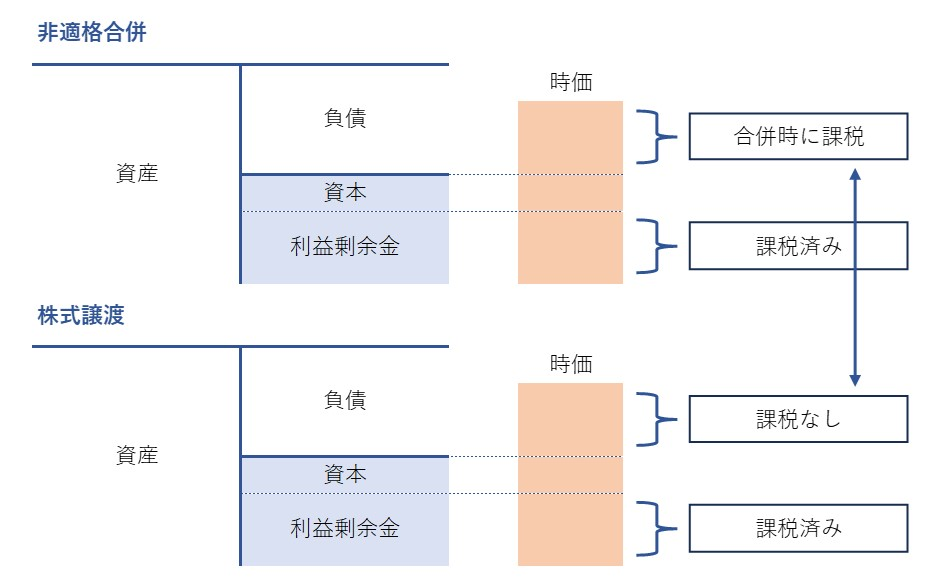

被取得企業への課税に着目すると、非適格合併では資産負債の譲渡を擬制した課税がありますが、株式譲渡では課税がないことが分かります。

被取得企業への課税の性質

被取得企業への課税の性質を具体的に検討してみますと、非適格合併では純資産の簿価と時価の差額に対し課税されることが分かります。被取得企業における純資産の簿価と時価の差額は、取得企業においてのれんとして測定される金額を意味しております。

これが、取得企業でのれん償却費の損金算入が可能になる理由です。

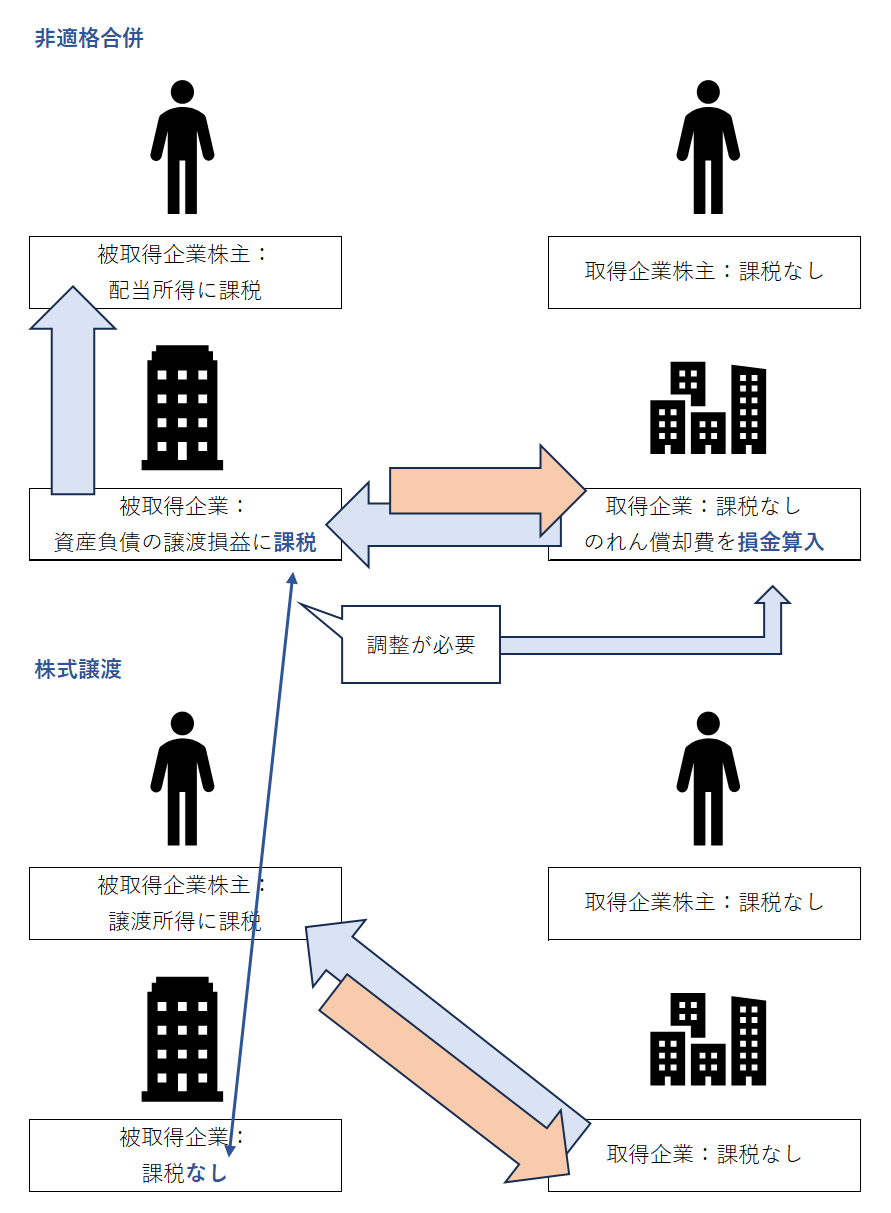

ポイントは「スキーム全体に生じる税金」

のれん償却費の損金算入でスキーム全体の課税関係の調整を図っている

非適格合併では、被取得企業への課税があり、その調整として取得企業におけるのれん償却費が損金となります。

株式譲渡では、被取得企業への課税がないため、取得企業でのれん償却費が損金算入できません。このように、のれん償却費の損金算入の可否はスキーム全体の課税関係を考慮して決められていると考えられます。

仮に、株式譲渡で発生したのれんの償却費が損金に算入できてしまうと、非適格合併と課税関係の平等が図れないのが分かると思います。

株式譲渡スキームの方が有利

調整が図られているとは言え、一般に次のような理由から株式譲渡スキームの方が有利と言われております。

株式譲渡スキームが有利になる理由

- 株主への課税は分離課税の方が税負担が軽いことが多い

- のれん償却費が損金算入されても課税所得が十分になければ法人税等を軽減させる効果はない

- のれんの償却期間は税務上5年となり時の経過に応じて損金算入される

但し、これはあくまでも一般論です。

例えば、株主が法人であれば配当所得は益金不算入が適用できますし、欠損金の分布状況によっても判断が変わります。専門家に相談することが重要な論点です。

事業譲渡や他の非適格組織再編も考え方は同じ

非適格合併で損金算入できる根本的な理由は「譲渡+配当」の擬制

一番初めに述べた通り、取得時の時価評価という考え方は、一般的な売買取引との整合性を考えて組み立てられているにも関わらず、非適格合併について、税務上は「譲渡+配当」を擬制していることから、本来取引当事者ではない被取得企業に課税が生じ、その調整として損金算入が許容されていると考えられます。

事業譲渡も考え方は同じ

事業譲渡の場合も、譲渡企業に移転資産及び負債に係る課税が生じます。そのため、譲受企業においてのれん償却費の損金算入が許容されます。他の非適格合併も考え方は同じです。

「連結だから損金算入できない」という説明は正確ではない

株式譲渡で発生したのれん償却費について、連結上のみ認識される費用であり、課税所得は個別財務諸表に基づいて計算されることを根拠に損金算入しない処理が説明されることがありますが、正確ではないと感じられます。

何故なら、連結上のみ認識されていたのれん償却費を合併等で取込み、個別上認識したとしても、やはり損金算入は否定されるためです。

これらは、M&Aの取得価額の算定や事業計画の策定においても影響が顕著な論点になりますので、背景理論を理解しておくことが大切だと思います。