新しい事業を開始する際の選択肢

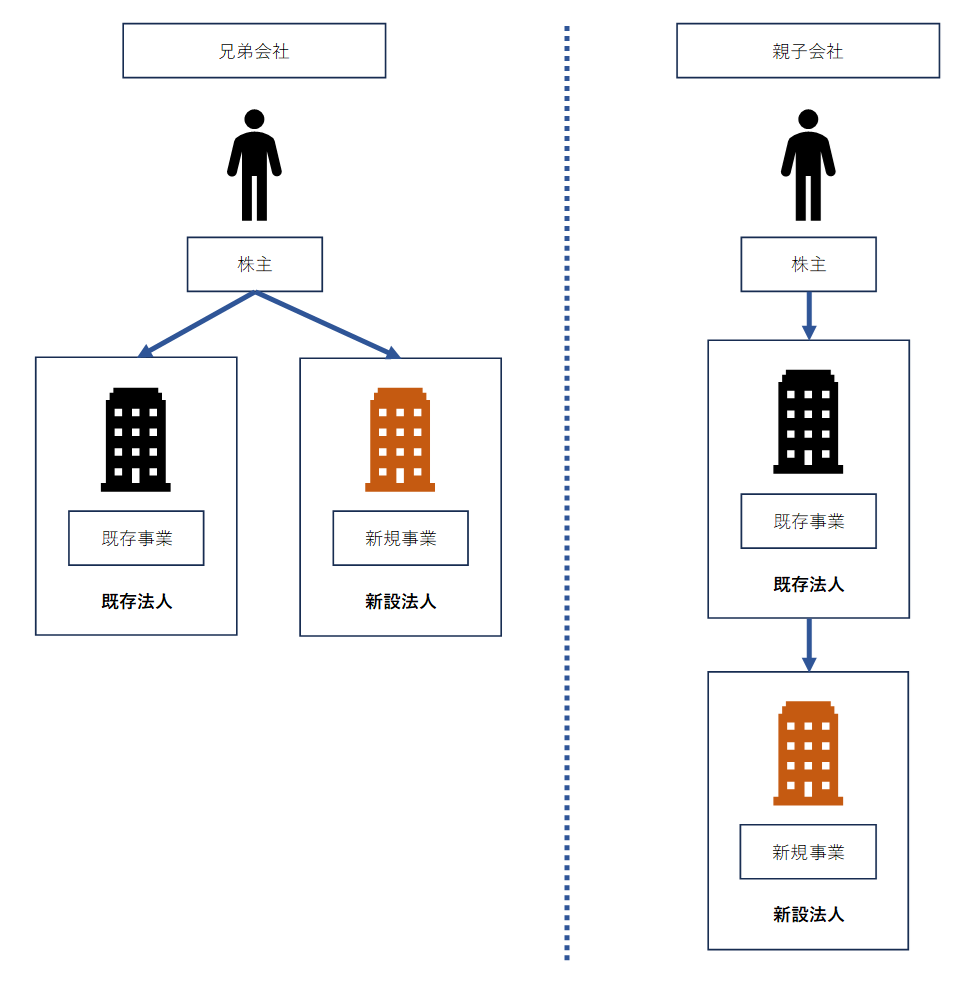

兄弟会社と親子会社

新しい事業を開始する際、既存の法人内に新しい部門を設立する方法もありますが、法人を新設する選択肢もあります。法人を新設する場合、兄弟会社にするか親子会社にするかの選択があります。

兄弟会社と親子会社を比較するとそれぞれメリット・デメリットがあるため、解説したいと思います。なお、兄弟会社の場合は(法人ではなく)個人株主による出資・設立を前提とし、両スキームとも完全支配関係を構築するものとします。

兄弟会社にする場合の考慮事項

メリット① 株式譲渡所得に分離課税が適用

新設法人の業績が良好に推移し、出口として株式を売却した場合を検討いたします。

株式譲渡所得が発生する際、株式を譲渡するのが個人であれば分離課税となり、税率は20%(所得税15%、住民税5%)です。20%の分離課税は、税負担として優遇されている部類であるため、大きなメリットです。

そのため、株式の売却による出口を想定している場合、兄弟会社とする選択に合理性があります。

デメリット① 非上場株式の譲渡損失は欠損金の繰越ができない

投資が失敗し株式の譲渡損失が生じた場合、損失を欠損金として繰越すことができません。上場企業の株式は譲渡損失を欠損金として3年間繰越せるため誤認されることが多く、注意が必要です。

デメリット② 株式の譲渡損失は他の所得との通算ができない

投資が失敗し株式の譲渡損失が生じた場合、分離課税であるため総合課税となる他の所得と通算することができません。譲渡損失により担税力が減少しても、それを納税額に反映できないことを意味しており、資金繰りが厳しくなることもあります。

親子会社にする場合の考慮事項

メリット① 欠損金の繰越控除が10年適用できる

投資が失敗し株式の譲渡損失が生じた場合、法人の繰越欠損金は10年繰越せるため大きなメリットです。欠損金が長期間繰越せるかは税負担を大きく左右するため重要なポイントです。

メリット② 株式譲渡損失を既存法人の所得と通算できる

法人税等の計算には、所得税のように所得区分に分ける考え方はないため、株式の譲渡損失と親会社となる既存法人の所得を通算することができます。

メリット③ 子会社株式を減損処理できる可能性がある

ハードルは低くありませんが、要件を充足すると子会社株式の減損処理が可能です。子会社株式を売却、又は子会社の清算などをしなくても、既存の事業活動を維持したまま投資に係る損失を取り込めるのは大きなメリットです。

メリット②に記載した通り、既存法人内で生じた他の所得と通算が可能であるため、向こう数年間の納税が不要になることも多くあります。

デメリット① 株式譲渡所得に法人税等が課税

法人が有価証券を売却して売却益が生じると、当然ながら法人の所得として法人税等が課税されますが、税負担は中小法人で約35%と、個人の分離課税20%と比較すると負担が大きくなります。

両スキームとも実施可能な対応策

グループ通算税制の適用はどちらも可能

新設法人で営む新規事業で損失が生じた場合、新設法人には繰越欠損金が発生します。当該繰越欠損金を消化できるかは長期的な税負担を大きく左右するため非常に重要な論点です。

新規事業の業績が好転すれば自然に消化されますが、好転の見込みがない場合には対応策を実行する必要があります。

この点、兄弟会社、親子会社のどちらであってもグループ通算税制を適用して一部所得を通算することが可能です。但し、グループ通算税制はデメリットも多いため注意が必要です。

組織再編により繰越欠損金を適時移動させることはどちらも可能

グループ通算税制はデメリットも多いため、実務上は繰越欠損金消化のため合併等の組織再編が行われます。繰越欠損金の継承要件を満たせば合併により繰越欠損金を収益事業に移すことができますが、完全支配関係を構築している限り、兄弟会社、親子会社のどちらであっても充足は容易です。

総評

比較すべきメリット・デメリット

先に述べてきた通り、新設法人で営む新規事業で発生する繰越欠損金については、どちらのスキームを採用しても消化のしやすさに大きな相違はありません。

一方、株式を保有することになる株主側の投資損失に着目した場合は、親子会社の方が損失を他の所得と通算しやすいことが分かります。逆に新事業が良好に推移した場合を比較すると、株式譲渡所得の税負担が軽いという点で兄弟会社に軍配が上がります。

よって、当該メリット・デメリットを比較してスキームを選択することになると考えられます。

一般に親子会社が選択されることが多い

両者の特徴をより詳細に検討すると、株式譲渡時に親子会社だと税負担が重くなるというデメリットは、致命的なものではないと考えられます。何故なら、所得が生じた中から税負担を行うため、納税資金に窮することはないためです。

反面、兄弟会社だと株主側に生じた損失を他の所得と通算しにくいというデメリットは、会社運営に致命的な要因となり得ます。何故なら、所得と損失の通算ができないということは、担税力が生じていないのに納税を求められる可能性を示しており、資金繰りに窮する危険性があるためです。

そのため、安定的な会社運営という観点から親子会社が優先的に選択されているのだと考えられます。