セールアンドリースバックとは

セールアンドリースバック取引に係る会計処理の意義

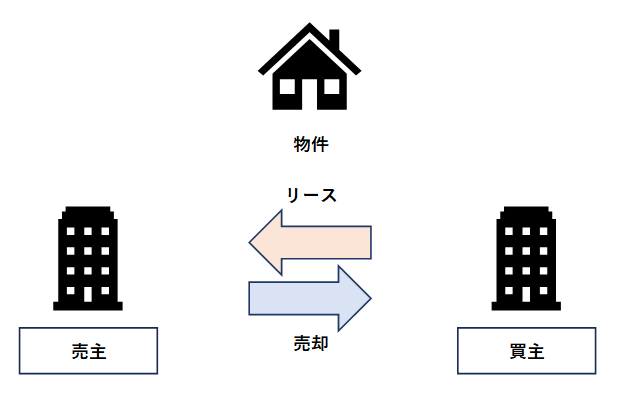

セールアンドリースバック取引とは、資産を売却して直ちにリースする取引です。古くは益出しによる会計操作として利用されました。含み益がある資産を有しており、売却&リースを行えば、実態としては資産の使用を継続しているのに利益を計上できてしまいます。

経済的実態としては資産を担保とした金銭消費貸借契約であると言え、金融取引としての会計処理が導入されました。

適用指針のおける記載

所有する物件を貸手に売却し、貸手から当該物件のリースを受ける取引をセール・アンド・リースバック取引という。

セール・アンド・リースバック取引におけるリース取引がファイナンス・リース取引に該当する場合、借手は、リースの対象となる物件の売却に伴う損益を長期前払費用又は長期前受収益等として繰延処理し、リース資産の減価償却費の割合に応じ減価償却費に加減して損益に計上する。

リース取引に関する会計基準の適用指針 第48項、49項より抜粋

企業会計基準における適用指針において、売却後にリースを受ける取引をセールアンドリースバック取引とし、売却損益を繰延処理し、減価償却費に加減すると記載されております。

当該処理を実施すると、まさに資産を担保に資金を借り入れたかのような損益へのインパクトになります。なお、適用されるのは「リース取引がファイナンスリース取引に該当する場合」であるため、該当しない場合は通常のオペレーティングリース取引として会計処理されます。

ファイナンスリース取引に該当する場合に損益の繰延処理と減価償却費の加減がなされる他は、通常のリース取引と同様の処理となります。

| 借方 | 借方金額 | 貸方 | 貸方金額 | |

|---|---|---|---|---|

| 売却時 | 普通預金 | 3,000 | 建物 | 1,500 |

| 売却益 | 1,500 | |||

| 売却益 | 1,500 | 長期前受収益 | 1,500 | |

| リース取引 | リース資産 | 3,000 | リース負債 | 3,000 |

| 減価償却費 | 300 | リース資産 | 300 | |

| 長期前受収益 | 150 | 減価償却費 | 150 |

- 売却益の取消

-

経済的実態は金融取引である以上、売却益が認識されるのは適切ではなく、セールアンドリースバック取引に係る会計処理が適用されると売却に係る損益が繰延処理されます。

- 繰延された損益の振替

-

繰延処理された損益が減価償却費に振替えられることでリース資産の減価償却費と相殺されます。

税務上のセールアンドリースバックの定義

法人税法上のセールアンドリースバック取引の定義

内国法人が譲受人から譲渡人に対する賃貸(リース取引に該当するものに限る。)を条件に資産の売買を行つた場合において、当該資産の種類、当該売買及び賃貸に至るまでの事情その他の状況に照らし、これら一連の取引が実質的に金銭の貸借であると認められるときは、当該資産の売買はなかったものとし、かつ、当該譲受人から当該譲渡人に対する金銭の貸付けがあつたものとして、当該譲受人又は譲渡人である内国法人の各事業年度の所得の金額を計算する。

法人税法 第64条の2 第2項より抜粋

税務上のセールアンドリースバック取引の定義は割と抽象的です。そのため、公正処理基準に基づき、企業会計上の実務指針等に従い解釈していく部分も多々生じるように感じられます。

法第64条の2第2項《金銭の貸借とされるリース取引》に規定する「一連の取引」が同項に規定する「実質的に金銭の貸借であると認められるとき」に該当するかどうかは、取引当事者の意図、その資産の内容等から、その資産を担保とする金融取引を行うことを目的とするものであるかどうかにより判定する。

したがって、例えば、次に掲げるようなものは、これに該当しないものとする。(平10年課法2-15「4」により追加、平14年課法2-1「三十二」、平15年課法2-7「四十七」、平19年課法2-17「二十八」により改正)(1) 譲渡人が資産を購入し、当該資産をリース契約(法第64条の2第3項《リース取引に係る所得の金額の計算》に規定するリース取引に係る契約をいう。以下12の5-2-2において同じ。)により賃借するために譲受人に譲渡する場合において、譲渡人が譲受人に代わり資産を購入することに次に掲げるような相当な理由があり、かつ、当該資産につき、立替金、仮払金等の仮勘定で経理し、譲渡人の購入価額により譲受人に譲渡するもの

イ 多種類の資産を導入する必要があるため、譲渡人において当該資産を購入した方が事務の効率化が図られること

ロ 輸入機器のように通関事務等に専門的知識が必要とされること

ハ 既往の取引状況に照らし、譲渡人が資産を購入した方が安く購入できること

(2) 法人が事業の用に供している資産について、当該資産の管理事務の省力化等のために行われるもの

法人税基本通達12の5-2-1

なお、通達でセールアンドリースバック取引に該当しない具体例が上記の通り記載されています。

セールアンドリースバック取引に係る規定は、会計操作を防止する目的で設けられたことは間違いありませんので、一連の取引形態が採用されたことに経済的な合理性が認められ、資金調達を目的としてないことが明らかなのであれば、実質的に金銭の貸借であると見做して会計処理することは妥当ではありません。

このような趣旨から該当しない事案を例示列挙したものだと考えられます。

法人税法上の会計処理

法人税法第64条の2第2項《リース取引に係る所得の金額の計算》の規定の適用がある場合において,その資産の売買により譲渡人が譲受人から受け入れた金額は,借入金の額として取り扱い,譲渡人がリース期間(リース契約において定められた賃貸借期間をいう。以下この節において同じ。)中に支払うべきリース料の額の合計額のうちその借入金の額に相当する金額については,当該借入金の返済をすべき金額(以下12の5-2-2において「元本返済額」という。)として取り扱う。

法人税基本通達 12の5-2-2 借入金として取り扱う売買代金の額より抜粋

この場合において,譲渡人が各事業年度に支払うリース料の額に係る元本返済額とそれ以外の金額との区分は,通常の金融取引における元本と利息の区分計算の方法に準じて合理的にこれを行うのであるが,譲渡人が当該リース料の額のうちに元本返済額が均等に含まれているものとして処理しているときは,これを認める。

法人税法上の会計処理は、企業会計と基本的に同様の考え方になります。上記の通達において、借入金、すなわち金融取引として処理すべき旨が示されております。

セールアンドリースバック取引は、資金調達を目的に実施されるため、多くのケースで企業会計上所有権移転ファイナンスリース取引に該当し、貸手の購入価額(=借手の売却価額)が自明である以上、貸手の購入価額でリース資産・リース債務が計上され、かつ自己所有の資産と同一の方法で減価償却が実施されるため、原則別表調整の必要はありません。下記の記事をご参照ください。

但し、税務上「当該資産の売買はなかったものとし」と明記されている以上、当初取得時の耐用年数に基づく償却限度額を適用すべきであるため、別表調整が必要になる変則的なケースも想定されます。

なお、金融取引としての処理を適用する対象の定義は、会計上と法人税法上で完全に一致している訳ではないため、会計上売却損益の繰延処理がなされるが、法人税法上は「実質的な金銭の貸借」に該当せず、売買取引になる可能性も考えられますが、稀であると思われますので、当該ケースには言及しません。

消費税法上の会計処理

事業者が行うリース取引が、当該リース取引の目的となる資産の譲渡若しくは貸付け又は金銭の貸付けのいずれに該当するかは、所得税又は法人税の課税所得の計算における取扱いの例により判定するものとし、この場合には、次のことに留意する。

消費税法基本通達 5-1-9 リース取引の実質判定より抜粋

消費税法上も、法人税法に準拠して金融取引と考えるため、消費税が発生しません。原本部分は不課税取引、利息相当部分は非課税取引になります。

償却資産税(地方税法)のファイナンスリース取引の取り扱い

償却資産税法上も、実質に着目して売買取引と見做す考え方が取り入れられております。

そして、資産の所有者に申告義務を課すという考え方を採用しております。財産税として、ストックに担税力を見出して課税しているわけですから、あくまでも所有権を有する者に課税するということなのだと考えられます。

所有権移転外なら貸手が償却資産税を申告

所有権移転外ファイナンスリースであれば所有権は貸手にあるので、貸手が償却資産税を申告・負担することになります。

所有権移転なら申告義務は原則として借手

財産の所有権に着目して申告義務者を判断しているのだとすると、割安購入選択権や特殊仕様、所有権移転条項の存在により所有権移転ファイナンスリースに該当する場合、リース料の支払いを終えるまでは所有権が移転していない以上、理論上は貸手が負担すべきとも考えられます(※個人の見解です)。

償却資産に係る売買があつた場合において売主が当該償却資産の所有権を留保しているときは、固定資産税の賦課徴収については、当該償却資産は、売主及び買主の共有物とみなす。

地方税法 第342条第3項

ただ、地方税法上は「所有権留保付の売買契約」における対象資産を共有財産と捉え双方に納税義務があるとする記載が有るため、所有権の移転が留保されている場合には共有物となります。

「償却資産に係る売買があつた場合において売主が当該償却資産の所有権を留保しているとき」とは、例えば、所有権留保付割賦販売の場合等をいい、この場合は、売主及び買主は、当該償却資産に対する固定資産税については法第10条の2第1項の規定により連帯納税義務者となるものであること。

したがって、売主又は買主に対し、納税通知書の発付、督促及び滞納処分をすることができるものであるが、割賦販売の場合等にあっては、社会の納税意識に合致するよう原則として買主に対して課税するものとすること。

なお、当該償却資産の申告についても、原則として買主が行うよう取り扱うものとすること。

地方税法の施行に関する取扱いについて 第3章10より抜粋

そして、所有権移転が留保されており共有財産の見做された場合には、原則として買主に課税・申告義務を課すとされていることから、所有権移転ファイナンスリースでは、課税対象・申告義務共に借手となります。

所有権移転外ファイナンスリースだと、リース会社が資産を厳格に管理しておりますので、貸手が申告することは現実的ですが、所有権を留保しているに過ぎない実質的な割賦販売だと、確かに貸手が申告することは少し困難であるように感じられます。

償却資産税(地方税法)のセールアンドリースバック取引

セールアンドリースバック取引は、所有権が貸手にある事に着目して、貸手が申告・納付すべきとする考え方も有力ですが、明確な回答はないように思われます。

一口にセールアンドリースバックといっても、様々な契約形態がありますので、縷々述べてきた考え方を参照すると、借主が申告・納税すべきと考えられるケースもあるかもしれません。ただ、解釈により納税義務者が変わると妥当ではないため、原則に立ち返り、一律に貸主が負担すべきという根拠なのだと感じられます。

実務上、課税庁はいずれかから申告、納税がなされていれば特に何も言ってきません。当事者でどちらが申告・負担するかを明確にして合意しておいた方が安心であると考えます。