企業会計上のファイナンスリース取引とは?

定義

「ファイナンス・リース取引」とは、リース契約に基づくリース期間の中途において当該契約を解除することができないリース取引又はこれに準ずるリース取引で、借手が、当該契約に基づき使用する物件(以下「リース物件」という。)からもたらされる経済的利益を実質的に享受することができ、かつ、当該リース物件の使用に伴って生じるコストを実質的に負担することとなるリース取引をいう。

企業会計基準 第13号 リース取引に関する会計基準 5

ファイナンスリース取引に該当するための要件として、「解除することができない」「経済的利益を実質的に享受」「コストを実質的に負担」が挙げられております。

ノンキャンセラブル、フルペイアウトと呼ばれる要件です。両方を満たすとファイナンスリース取引になります。

ファイナンスリース取引に該当するための要件

- ノンキャンセラブル リース契約を期間の中途で解除できないこと

- フルペイアウト 経済的利益を実質的に享受しコストを実質的に負担すること

解約不能(ノンキャンセラブル)

形式的に解約可能であったとしても、解約に際して違約金が発生するなど、事実上解約不能な場合もノンキャンセラブルの要件を充足するとされています。

フルペイアウト

フルペイアウトの要件を満たすかの具体的な判断基準は次の通りです。いずれかに該当する場合にはフルペイアウトの要件を充足します。

現在価値基準

- リース料総額の現在価値が、当該リース物件を借手が現金で購入するものと仮定した場合の合理的見積金額(以下「見積現金購入価額」という。)の概ね90パーセント以上であること

経済的耐用年数基準

企業会計基準適用指針第16号 リース取引に関する会計基準の適用指針 9より抜粋

- リース期間が、当該リース物件の経済的耐用年数の概ね 75 パーセント以上であること

ファイナンスリース取引の考え方と導入の経緯

実質的に所有・使用している資産であっても、法的形式をリース契約にすることは容易です。

このような取引を賃貸借取引として会計処理を行い、資産・負債をバランスシートにオンバランス(計上)しないことが認められれば、バランスシートを圧縮して自己資本比率、ROAなどの指標を操作できてしまいます。

そのため、法的形式がリース契約であったとしても、経済的実態が売買取引であれば、売買取引として会計処理する考え方が導入されました。割賦販売取引の会計処理との整合性から説明されることが多くあります。

ノンキャンセラブル、フルペイアウトの要件を満たすのであれば、実質は売買取引、つまり資産を所有・使用しているに近しいと基準は考えていると言えます。

企業会計上のファイナンスリース取引の分類

所有権移転ファイナンスリースと所有権移転外ファイナンスリース

ファイナンスリース取引は、所有権移転ファイナンスリース取引と、所有権移転外ファイナンスリース取引に分類されます。

次のいずれかの要件に該当するものは所有権移転ファイナンスリース取引、該当しないものは所有権移転外ファイナンスリース取引に該当します。

(1) リース契約上、リース期間終了後又はリース期間の中途で、リース物件の所有権が借手に移転することとされているリース取引

企業会計基準適用指針第16号 リース取引に関する会計基準の適用指針 10より抜粋

(2) リース契約上、借手に対して、リース期間終了後又はリース期間の中途で、名目的価額又はその行使時点のリース物件の価額に比して著しく有利な価額で買い取る権利(以下合わせて「割安購入選択権」という。)が与えられており、その行使が確実に予想されるリース取引

(3) リース物件が、借手の用途等に合わせて特別の仕様により製作又は建設されたものであって、当該リース物件の返還後、貸手が第三者に再びリース又は売却することが困難であるため、その使用可能期間を通じて借手によってのみ使用されることが明らかなリース取引

それぞれ、①所有権移転条項、②割安購入選択権、③特別仕様、と呼ばれるものです。

なぜ所有権の移転の有無により分類するのか

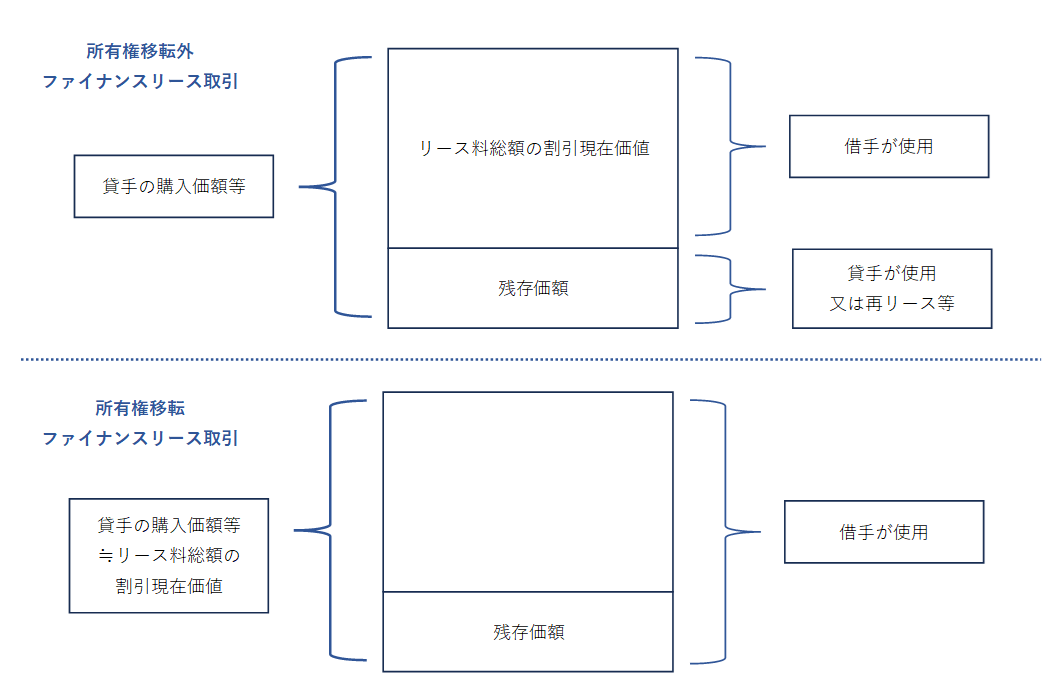

実質的に所有権が移転している場合、借手は残存価額を含む物件の使用により経済的利益を享受すると考えられます。

所有権が移転しない場合、物件は貸手に返却されるか再リースされることが多く、残存価額の使用から得られる経済的利益は貸手に帰属し、借手は残存価額を除く物件の利用により経済的利益を享受すると考えられます。

よって、所有権移転外に該当する場合は経済的実態が自己所有の資産とは若干異なると言え、適切な償却方法、資産の測定方法などが異なることになるため、所有権の移転の有無により分類されていると思われます(個人の見解を含みます)。

企業会計上の処理

リース資産及びリース債務の計上価額

ファイナンスリース取引が実質的な割賦販売取引だとすると、(割引前の)リース料総額はリース物件の購入価額と利息相当額から構成されていることになります。

リース物件の購入価額は減価償却費、利息相当額は支払利息として費用計上すべきであるため、リース資産・リース債務の測定値を決定し両者を区分する必要があります。

所有権移転外ファイナンスリース取引

リース物件とこれに係る債務をリース資産及びリース債務として計上する場合の価額は、次のとおりとする。

企業会計基準適用指針第16号 リース取引に関する会計基準の適用指針 22

(1) 借手において当該リース物件の貸手の購入価額等が明らかな場合は、リース料総額(残価保証がある場合は、残価保証額を含む。)を割引率で割り引いた現在価値と貸手の購入価額等とのいずれか低い額による。

(2) 貸手の購入価額等が明らかでない場合は、(1)に掲げる現在価値と見積現金購入価額とのいずれか低い額による。

但し、リース期間が1年以内の場合、リース料総額が300万以下のリース取引など、重要性が乏しい場合には賃貸借取引(オペレーティングリース)として処理することが認められております。

また、リース資産総額に重要性が乏しい場合には、利息相当額を計上せずリース資産・リース債務をリース料総額で測定することも認められています。リース資産総額に重要性が乏しいかは、未経過リース料の期末残高が当該期末残高、有形固定資産及び無形固定資産の期末残高の合計額に占める割合が10パーセント未満であるかにより判断されます。

所有権移転ファイナンスリース取引

リース物件とこれに係る債務をリース資産及びリース債務として計上する場合の価額は、次のとおりとする。

企業会計基準適用指針第16号 リース取引に関する会計基準の適用指針 37

(1) 借手において当該リース物件の貸手の購入価額等が明らかな場合は、当該価額による。

(2) 貸手の購入価額等が明らかでない場合には、リース料総額(残価保証がある場合は、残価保証額を含む。)を割引率で割り引いた現在価値と見積現金購入価額とのいずれか低い額とする。なお、割安購入選択権がある場合には、リース料総額にその行使価額を含める。

但し、リース期間が1年以内の場合など、重要性が乏しい場合には賃貸借取引として処理することが認められております。

利息相当額の期間配分

所有権移転外ファイナンスリース取引

利息相当額の総額をリース期間中の各期に配分する方法は、原則として、利息法による(リース会計基準第 11 項)。

企業会計基準適用指針第16号 リース取引に関する会計基準の適用指針 24より抜粋

リース資産総額に重要性が乏しいと認められる場合は、次のいずれかの方法を適用することができる。

企業会計基準適用指針第16号 リース取引に関する会計基準の適用指針 31

(1) 第23項の定めによらず、リース料総額から利息相当額の合理的な見積額を控除しない方法によることができる。この場合、リース資産及びリース債務は、リース料総額で計上され、支払利息は計上されず、減価償却費のみが計上される。

(2) 第24項の定めによらず、利息相当額の総額をリース期間中の各期に配分する方法として、定額法を採用することができる。

利息の期間配分は原則として利息法ですが、リース料総額に重要性が乏しい場合には定額法が認められております。

なお、リース資産総額に重要性が乏しいかは、未経過リース料の期末残高が当該期末残高、有形固定資産及び無形固定資産の期末残高の合計額に占める割合が10パーセント未満であるかにより判断されます。

所有権移転ファイナンスリース取引

所有権移転外ファイナンスリース取引と同様に利息法が適用されますが、重要性が乏しい場合の簡便的な処理がない点が異なります。

リース資産の償却方法と耐用年数

所有権移転外ファイナンスリース取引

リース資産の償却方法は、定額法、級数法、生産高比例法等の中から企業の実態に応じたものを選択適用する。この場合、自己所有の固定資産に適用する減価償却方法と同一の方法により減価償却費を算定する必要はない。

企業会計基準適用指針第16号 リース取引に関する会計基準の適用指針 28

所有権移転外ファイナンス・リース取引に係るリース資産の減価償却費は、原則として、リース期間を耐用年数とし、残存価額をゼロとして算定する。

企業会計基準適用指針第16号 リース取引に関する会計基準の適用指針 12より抜粋

所有権移転外ファイナンスリース取引に該当する場合、償却方法は自己所有の資産と同一である必要はなく、耐用年数はリース期間とされていることから、自己所有の資産と完全に同一の実態を持っているとは考えられていないことが分かります。

所有権移転ファイナンスリース取引

リース資産の償却は、自己所有の固定資産に適用する減価償却方法と同一の方法により減価償却費を算定する。この場合の耐用年数は、経済的使用可能予測期間とする。

企業会計基準適用指針第16号 リース取引に関する会計基準の適用指針 42

所有権移転ファイナンスリース取引に該当する場合、償却方法は自己所有の資産と同一とされ、耐用年数は経済的使用可能予測期間とされていることから、自己所有の資産と同様の実態を持っていると基準は考えていることが分かります。

税務上のリース取引(≒ファイナンスリース取引)

法人税法上の定義

法人税法上も基本的な考え方は同じですが、呼称が若干異なります。企業会計上のファイナンスリース取引のことを法人税法では単に「リース取引」と記載しています。

以降、税務上の「リース取引」のことを「ファイナンスリース取引」と呼びます。

法人税法上のリース取引とは、資産の賃貸借(次の「資産の賃貸借から除かれるものの範囲」に掲げるものを除きます。)のうち、次の要件のすべてを満たすものをいいます。

1 リース期間中の中途解約が禁止されているものであることまたは賃借人が中途解約する場合には未経過期間に対応するリース料の額の合計額のおおむね全部(原則として90パーセント以上)を支払うこととされているものなどであること。

2 賃借人がリース資産からもたらされる経済的な利益を実質的に享受することができ、かつ、リース資産の使用に伴って生ずる費用を実質的に負担すべきこととされているものであること。

なお、リース期間(契約の解除をすることができないものとされている期間に限ります。)において賃借人が支払うリース料の額の合計額がその資産の取得のために通常要する価額のおおむね90パーセント相当額を超える場合には、リース資産の使用に伴って生ずる費用を実質的に負担すべきこととされているものであることに該当します。

ノンキャンセラブル、フルペイアウトの要件が設けられており、概ね同じ考え方が採用されていることが分かります。

企業会計と法人税法の定義の異同

| 企業会計 | 法人税法 | |

|---|---|---|

| 現在価値基準 | リース料総額の現在価値が見積現金購入価額)の概ね90パーセント以上 | リース料の額の合計額が通常の取得価額の90%を超える |

| 経済的耐用年数基準 | リース期間が経済的耐用年数の概ね 75 パーセント以上 | なし |

現在価値基準において、企業会計では割引現在価値を採用しているのに対し、法人税法では割引計算を行わない「リース料の額の合計額」としています。また、経済的耐用年数基準が法人税法ではありません。

そのため、ファイナンスリース取引の該当の有無が双方で乖離することもあり得ますので、契約条件を定める際に乖離が生じないよう配慮することが大切です。

税務上のファイナンスリース取引の分類

所有権移転ファイナンスリースと所有権移転外ファイナンスリース

次の要件のいずれにも該当しない場合、所有権移転外ファイナンスリース取引になると記載されております。基本的な考え方に大きな相違はありませんが、課税上の弊害を防止するため企業会計よりも要件が多くなっております。

所有権移転外リース取引とは、平成20年4月1日以後に締結される契約に係る法人税法上のリース取引(注)(以下「リース取引」といいます。)のうち、次のいずれにも該当しないものです。

1 リース期間の終了時または中途において、そのリース取引に係る契約において定められているリース取引の目的とされている資産(以下「リース資産」といいます。)が無償または名目的な対価の額でそのリース取引に係る賃借人に譲渡されるものであること。

2 リース期間の終了後、無償と変わらない名目的な再リース料によって再リースをすることがリース契約において定められているものであること。

3 リース期間の終了時または中途においてリース資産を著しく有利な価額で買い取る権利が賃借人に与えられているものであること。

4 賃借人の特別な注文によって製作される機械装置のようにリース資産がその使用可能期間中その賃借人によってのみ使用されると見込まれるものであることまたは建築用足場材のようにリース資産の識別が困難であると認められるものであること。

5 賃貸人に対してリース資産の取得資金の全部または一部を貸し付けている金融機関等が、賃借人から資金を受け入れ、その資金をしてその賃借人のリース取引等の債務のうちその賃貸人の借入金の元利に対応する部分の引受けをする構造になっているものであること。

6 リース期間がリース資産の法定耐用年数に比して相当短いもの(賃借人の法人税の負担を著しく軽減することになると認められるものに限ります。)であること。

なお、「リース期間がリース資産の法定耐用年数に比して相当短いもの」とは、リース期間がリース資産の法定耐用年数の70パーセント(法定耐用年数が10年以上のリース資産については60パーセント)に相当する年数(1年未満の端数切捨て)を下回る期間であるものをいいます。

- 1-4 企業会計と類似の要件

-

企業会計における、所有権移転条項、割安購入選択権、特別仕様、と呼ばれる要件と同様のものとなっています。

- 5 債務引受(デフィーザンス)

-

賃借人に資金を貸し付けている金融機関等が、賃借人から資金を受け入れ、金融機関等が債務の引受けをするということは、実質的に債務が返済されており、自己資金で購入したのと同義であるため所有権移転に該当します。

- 6 リース期間が耐用年数に比して相当に短い

-

後述する通り、所有権移転外ファイナンスリース取引は税務上リース期間を耐用年数として償却するため、恣意的にリース期間を短くすることで課税の潜脱が図れます。このような課税の弊害を防止する意図で設けられた要件です。

所有権移転ファイナンスリース取引に該当すれば、リース期間に関わらず経済的耐用年数で償却されます。

税務上の処理

リース資産及びリース債務の計上価額

賃借人におけるリース資産の取得価額は、原則としてそのリース期間中に支払うべきリース料の額の合計額による。ただし、リース料の額の合計額のうち利息相当額から成る部分の金額を合理的に区分することができる場合には、当該リース料の額の合計額から当該利息相当額を控除した金額を当該リース資産の取得価額とすることができる。(平19年課法2-17「十五」により追加)

(注)

1 再リース料の額は、原則として、リース資産の取得価額に算入しない。ただし、再リースをすることが明らかな場合には、当該再リース料の額は、リース資産の取得価額に含まれる。

2 リース資産を事業の用に供するために賃借人が支出する付随費用の額は、リース資産の取得価額に含まれる。

3 本文ただし書の適用を受ける場合には、当該利息相当額はリース期間の経過に応じて利息法又は定額法により損金の額に算入する。

法人税法基本通達 7-6の2-9

所有権の移転の有無に関わらず、原則としてリース料総額とされております。つまり、税務上は支払利息の発生を予定していないようにも読めます。

一方、但し書きで利息相当額を控除した金額をリース資産の測定値とすることが認められておりますので、通常但し書きが適用され、基本的に別表調整の必要はありません。

利息相当額の期間配分

上記消費税基本通達の注意書きにある通り、利息法及び定額法が認められておりますので、企業会計上の処理を適用できます。

リース資産の償却方法と耐用年数

所有権移転外ファイナンスリース取引

リース期間を耐用年数とします。企業会計と異なり、リース期間定額法しか認められておりません(法人税法施行令第48条の2第1項第6号)。

所有権移転ファイナンスリース取引

企業会計と同様に、自己所有の固定資産に適用する減価償却方法と同一の方法により償却します。

重要性が乏しい場合の簡便的な処理

企業会計上、リース期間が1年以内の場合や、リース料総額が300万円以下などの理由で簡便的に賃貸借処理を採用した場合のため、次の取り扱いが設けられております。

賃借人等における処理

1 売買があったものとされる場合

法人税法上のリース取引が売買があったものとされる場合には、その賃借人は、そのリース資産を自己の資産として次のリース取引の区分に応じて償却します。

この場合において、賃借人である法人がリース料の額を損金経理しているときには、そのリース料の額は償却費として損金経理をした金額に含まれます。

(1) 所有権移転外リース取引

リース期間定額法

(2) (1)以外のリース取引

資産の種類に応じてその法人が選定している償却方法

法人税法施行令第 131条の2第3項より

リース料を損金経理したときに当該金額が償却費として損金経理をした額に含むとした上で、減価償却に関する明細書の添付は不要とされているため(法人税法施行令第63条第1項)、所有権移転外ファイナンスリース取引であれば別表調整も明細の添付も不要にでき、実質的に税務上も賃貸借処理ができると言えます。

消費税法上の処理

消費税法上は法人税法に準拠

(リース取引の実質判定)

消費税法上基本通達 5-1-9より抜粋

事業者が行うリース取引が、当該リース取引の目的となる資産の譲渡若しくは貸付け又は金銭の貸付けのいずれに該当するかは、所得税又は法人税の課税所得の計算における取扱いの例により判定するものとし、この場合には、次のことに留意する。(平20課消1-8により改正)

法人税法に準拠するため、法人税法上売買取引として処理された場合には、消費税法上も売買取引になります。

つまり、資産の引き渡しがあった時に、資産の譲渡があったものとして取り扱われます。支払利息は非課税仕入、元本返済部分は不課税仕入となります。

具体的仕訳例(計算例)

所有権移転外ファイナンスリース

前提条件

- 所有権移転条項なし

- 割安購入選択権なし

- 特別仕様ではない

- 解約不能のリース期間 5年

- リース料総額 60,000千円(1,000千円×60回)

- リース料総額の割引現在価値 54,300千円

- 貸手の購入価額 56,000千円

- 貸手の計算利子率 不明

- 借手の追加借入利子率 4.0%

- 月払い

| 借方 | 借方金額 | 貸方 | 貸方金額 | |

|---|---|---|---|---|

| 契約時 | リース資産 | 54,300 | リース債務 | 54,300 |

| リース料支払 (1回目) | リース債務 | 819 | 普通預金 | 1,000 |

| 支払利息 | 181 | |||

| 月次償却 | 減価償却費 | 905 | リース資産 | 905 |

| リース料支払 (2回目) | リース債務 | 822 | 普通預金 | 1,000 |

| 支払利息 | 178 | |||

| 月次償却 | 減価償却費 | 905 | リース資産 | 905 |

- リース資産・リース債務の計上額

-

貸手の購入価額が判明している場合は、貸手の購入価額とリース料総額の割引現在価値を比較し、低い方の額で計上します。割引現在価値は以下の合計で、エクセルなどで簡単に計算できます。

1,000÷(1+4%×1/12)^1≒997

1,000÷(1+4%×1/12)^2≒993

(中略)

1,000÷(1+4%×1/12)^59≒821

1,000÷(1+4%×1/12)^60≒819 - 減価償却費の計上

-

所有権移転外ファイナンスリースは、リース期間を耐用年数とするリース期間定額法で償却。

54,300÷5年÷12カ月≒905

- 支払利息の計上

-

利息法で利息を計上し、元本返済部分はリース債務を減少させる。割引計算でリース料の現在価値を算出しているため、差額が利息相当額になります。

1,000-819=181

1,000-821=178

所有権移転ファイナンスリース

前提条件

- 所有権移転条項あり

- リース期間 5年

- 経済的耐用年数 6年

- リース料総額 60,000千円(1,000千円×60回)

- 貸手の購入価額 54,000千円(割引率4.2%)

- 月払い

- 自己所有の同一資産の償却方法 定額法

| 借方 | 借方金額 | 貸方 | 貸方金額 | |

|---|---|---|---|---|

| 契約時 | リース資産 | 54,000 | リース債務 | 54,000 |

| リース料支払 (1回目) | リース債務 | 810 | 普通預金 | 1,000 |

| 支払利息 | 190 | |||

| 月次償却 | 減価償却費 | 750 | リース資産 | 750 |

| リース料支払 (2回目) | リース債務 | 813 | 普通預金 | 1,000 |

| 支払利息 | 187 | |||

| 月次償却 | 減価償却費 | 750 | リース資産 | 750 |

- リース資産・リース債務の計上額

-

貸手の購入価額が判明している場合は、貸手の購入価額で計上します。

- 減価償却費の計上

-

所有権移転ファイナンスリースは、自己所有の資産と同一の方法により償却するため、定額法で償却します。

54,000÷6年÷12カ月=750

- 支払利息の計上

-

リース料総額の割引現在価値が、貸手の購入価額と一致する割引率を計算し、当該割引率で利息法により支払利息を計上します。リース会社から教えて貰うか、エクセルのゴールシーク機能を使用して自身で計算することもできます。