一定の事業規模になったら法人成りした方が良い

一定の事業規模になると、法人成りした方が社会保険料や税負担が軽くなります。その計算構造を説明するため、まず個人事業主に生じる負担と法人成りした場合に生じる負担の内訳についてそれぞれ説明いたします。

個人事業主の社会保険料・税負担

個人事業主として事業を行い事業所得が生じると、以下のような負担が生じます。

個人事業主の所得に対して生じる主な負担

- 所得税

- 復興特別所得税

- 住民税

- 国民健康保険

- 国民年金

| 下限 | 上限 | 税率 | 控除額 |

|---|---|---|---|

| 1,000円 | 1,949,000円 | 5% | 0円 |

| 1,950,000円 | 3,299,000円 | 10% | 97,500円 |

| 3,300,000円 | 6,949,000円 | 20% | 427,500円 |

| 6,950,000円 | 8,999,000円 | 23% | 636,000円 |

| 9,000,000円 | 17,999,000円 | 33% | 1,536,000円 |

| 18,000,000円 | 39,999,000円 | 40% | 2,796,000円 |

| 40,000,000円以上 | 45% | 4,796,000円 |

税負担の中心となる所得税は累進課税になっており、所得の増加に応じて税率も上昇する点がポイントです。

法人成りした場合の社会保険料・税負担

法人成りすると、法人から給与所得(役員報酬)を受領することになります。給与所得控除を適用できるため、役員報酬を一定額支払った方が負担が軽くなるためです。

そのため、役員報酬として支払った部分は個人の所得となり、法人に残存した所得に対しては法人税等が生じることになります。

役員報酬に対して生じる主な負担

- 所得税

- 復興特別所得税

- 住民税

- 健康保険料(個人負担分+会社負担分)

- 厚生年金保険料(個人負担分+会社負担分)

法人の所得に対して生じる負担

- 法人税

- 地方法人税

- 法人住民税

- 法人事業税

- 特別法人事業税

| 区分 | 所得 | 税率 |

|---|---|---|

| 資本金1憶円以下の普通法人 | 年800万円以下の部分 | 15% |

| 年800万円超の部分 | 23.20% |

法人の税負担の中心となる法人税率は、租税特別措置法の定めにより年800万円以下の所得に対して一部税率が軽減されておりますが、当該軽減措置を除き税率が一定である特徴があります。そのため、所得800万円を境に税率が上昇し、その後は変わらない点が所得税率と異なります。

個人と法人の税負担の違い

上記で述べた通り、個人の税負担の中心となる所得税は累進課税で税率が上昇するのに対し、法人税は年800万円を境に税率が上昇し、以降一定の税率です。

よって、基本的に所得水準が小さい段階では個人事業主が有利、大きくなると法人成りした方が有利となり、境界となる所得水準が重要となります。当該境界を判別するため、所得水準ごとに社会保険料・税負担の推移を計算していきます。

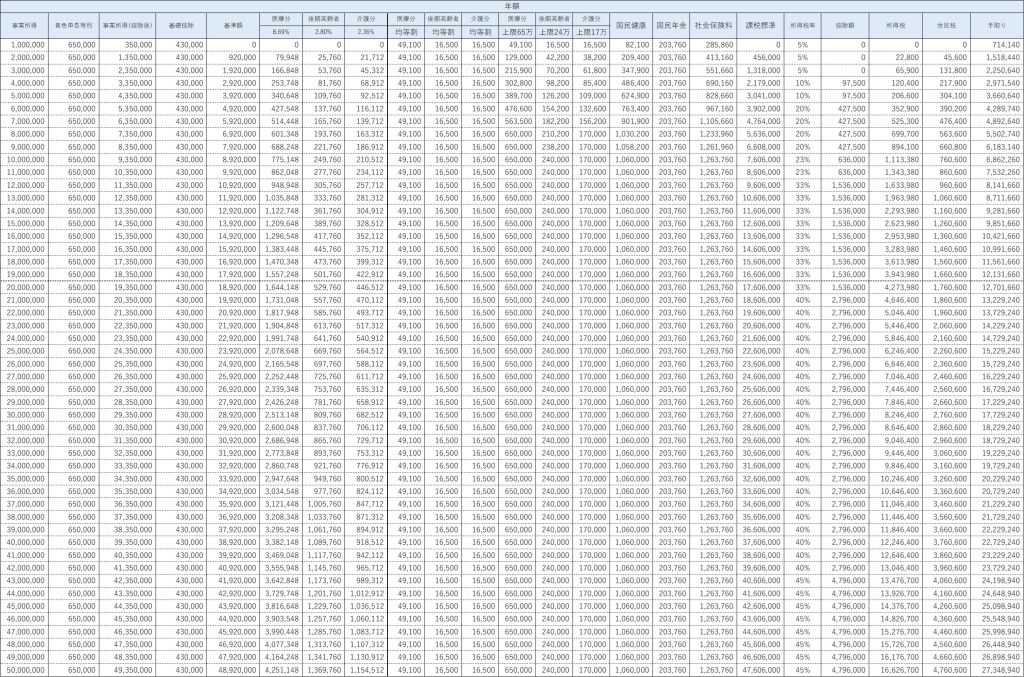

個人事業主の社会保険料・税金の負担

シミュレーション結果

前提条件

- 青色申告特別控除65万円

- 国民健康保険には介護保険料を適用

- 国民健康保険の均等割は1名

- 個人事業税は非課税

※概算です。趣旨説明のため簡略化している点にご留意ください。

画像を拡大してご覧になれますが、細かな数値にあまり意味はないため後述の比較グラフ等をご覧いただくとよいと思います。

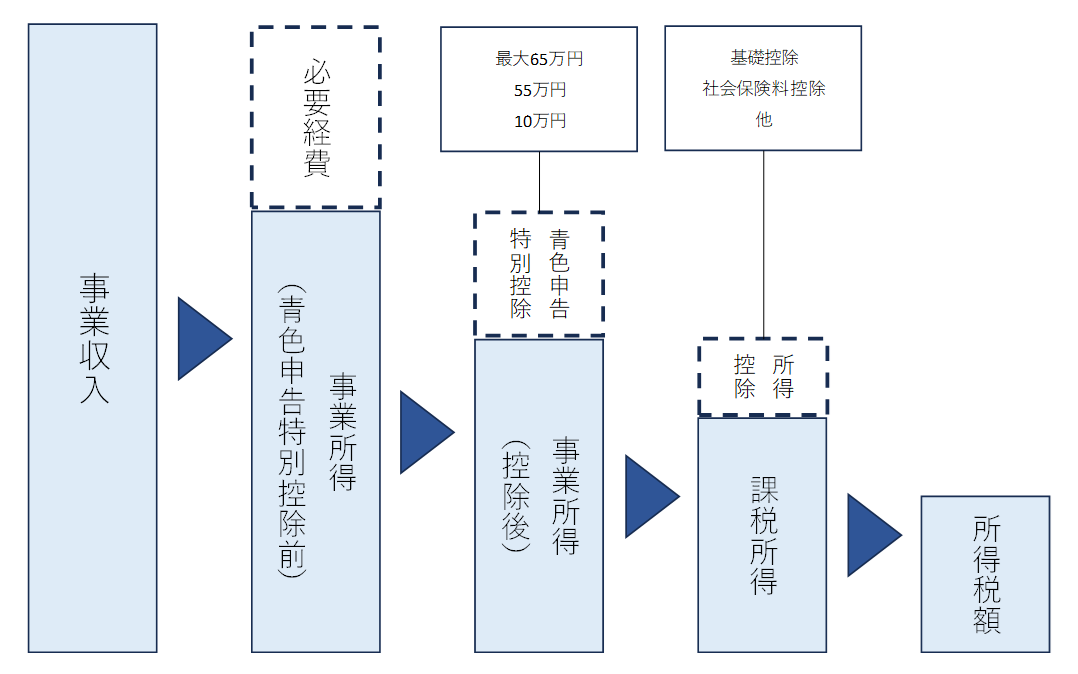

個人事業主の事業所得に係る所得税計算の概要

計算構造の概略としては、まず事業の収入から必要経費を除いた事業所得があり、そこから青色申告特別控除が適用されます。その後、基礎控除、社会保険料控除、扶養控除等の所得控除が適用され課税所得が計算されますが、シミュレーションではシンプルに基礎控除と社会保険料控除のみを適用しております。

算出された課税所得に税率を乗じて所得税額が算出されます。住民税の計算に使用する課税所得はまったく同じではありませんが、大きく異なることはありません。

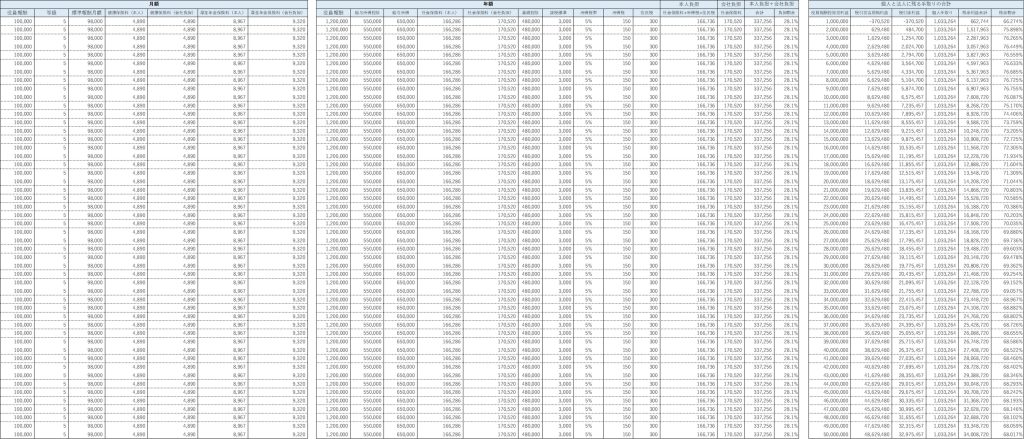

法人を設立し役員報酬を受領した場合の社会保険料・税負担

役員報酬年126万円でのシミュレーション結果

前提条件

- 代表取締役1名のみ在籍

- 役員報酬年額126万円

- 健康保険に介護保険料を適用

- 労働保険は非加入

- 役員報酬控除前利益-役員報酬=税引前当期純利益

- 法人の年800万円以内の所得に適用する実効税率は23%

- 法人の年800万超の所得に適用する実効税率は34%

※概算です。趣旨説明のため簡略化している点にご留意ください。

役員報酬を年額126万円としたのは、法人成りを検討することが多い課税所得が1,000万円前後の事業を運営している法人では、最も手取りが大きくなる水準の一つであるためです。

下記の記事をご参照ください。

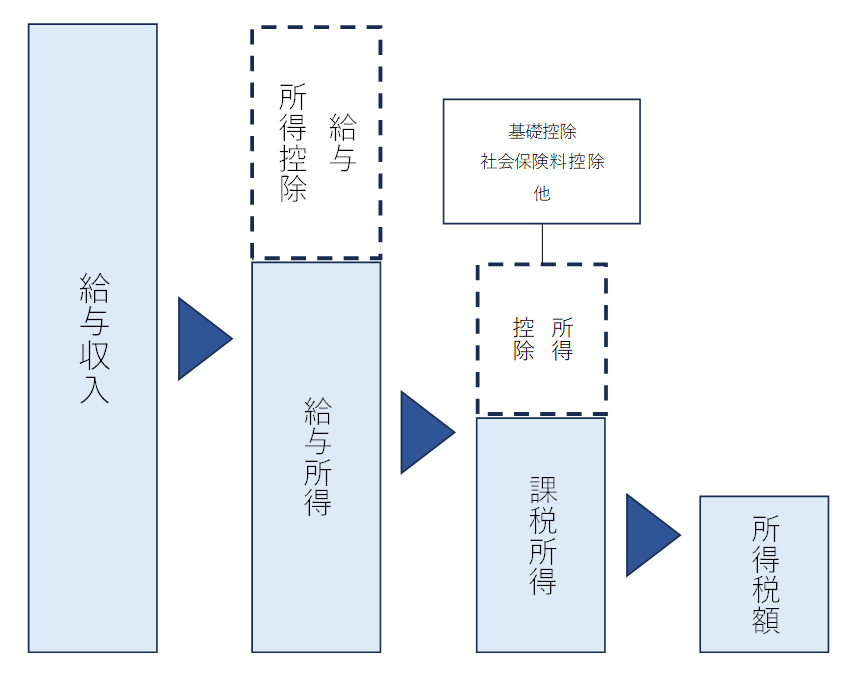

役員の給与所得に係る所得税計算の概要

役員報酬として受領した金額に給与所得控除が適用され、給与所得が計算されます。給与所得に基礎控除、社会保険料控除、扶養控除等の所得控除が適用され課税所得が計算されますが、シミュレーションではシンプルに基礎控除と社会保険料控除のみを適用しております。

なお、法人には青色申告特別控除や人的控除のようなものはなく、益金から損金を控除した金額が課税所得となり、課税所得に実効税率を乗じれば概算で税負担を計算できるため、当該計算方法によっています。

個人事業主と法人成りした場合の比較

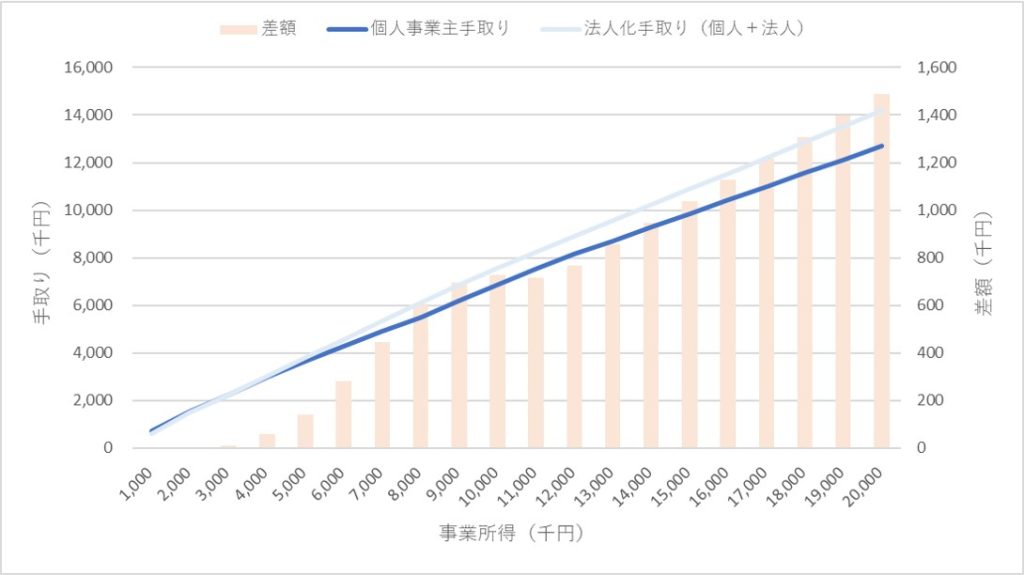

手取り金額の比較

横軸は、個人事業主では青色申告特別控除前の事業所得を指しており、法人の場合では役員報酬控除前の課税所得を意味しています。

縦軸の手取りは、個人事業主では社会保険料、所得税、住民税を支払った後の手取りを指しており、法人では法人の税引後当期純利益と個人の手取りの合計を意味しております。

所得が小さい段階では個人事業主が有利

所得が小さい序盤の段階では、個人事業主の手取り僅かに多くなっております。

個人事業主に対する課税は所得税が中心で累進課税となっており、法人税率は基本的に税率が一定であるため、この意味においては個人事業主が有利であるためです。

しかし、個人事業主に適用される所得税率は課税所得195万円までは5%、195万円から330万円までは10%であり、住民税率10%を加味すると法人税率23%と大差ないため、僅かな差異しか生じません。

事業所得600万円から差額が拡大

事業所得600万円あたりから、個人事業主の場合の課税所得が330万円を超え、所得税率が20%となるため、住民税を加味すると税率において法人の方が有利になります。

また、法人の最も有利な点は役員報酬を据え置くことで社会保険料を抑制できることであり、当該メリットが徐々に顕在化してきます。

実際には法人成りすると費用負担が増加する

上記のシミュレーションは、法人成りしても費用負担が増えないとの前提で行っておりますが、実際には法人成りすると事務手続が煩雑になり、システム使用料や税理士顧問料などの費用も増加します。

そのため、両者の差異が小さい場合、実際には個人事業主の方が有利と言えます。また、法人の残余利益は個人の資産ではなく法人に帰属する財産であるため、自由に使用することができない点には留意する必要があります。

下記の記事で説明しております。

事業所得が1,200万を超えると差額が顕著になる

事業所得1,200万円あたりから、個人事業主の場合の課税所得が900万円を超え、所得税率が33%となるため、住民税を加味すると税率が43%となり、差額が100万円に近づいてきます。

多くの場合、この段階で法人成りされる方が多いように見受けられます。

前提条件を変更して個人事業主と法人成りした場合を再度比較

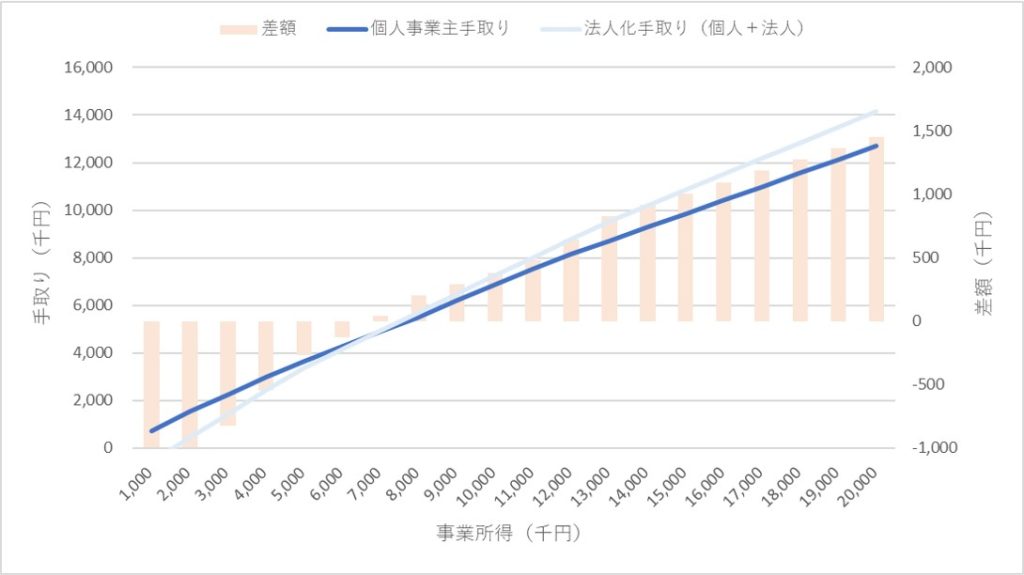

役員報酬年420万円にした場合の手取り金額の比較

法人成りし、かつ課税所得が十分でない場合、役員報酬は120万円前後に抑えた方が手取りは多くなります。法人税は年800万円以内の所得に対して軽減措置があり、役員報酬を抑えることで軽減措置の恩恵を十分に享受できるためです。

しかし、個人の所得が小さすぎて生活できないという難点がありますので現実的な選択肢にはなりづらく、同じく事業所得が1,000万円前後の個人事業主が法人成りする場合に採用されることが多い、役員報酬年420万円で再度比較を実施いたします。

所得が小さい段階では大きく個人事業主が有利

法人成りした場合で、課税所得が少ないのに役員報酬を支払うと法人が赤字になり、法人の欠損と個人の所得は通算されないため手取りが減ってしまいます。また、役員報酬年420万円を支払うと、標準報酬月額に応じた健康保険料、厚生年金保険料も発生してしまいます。

そのため、所得が小さい段階では大きく個人事業主の方が有利です。

事業所得700万円で逆転

事業所得600万円を超えたあたりから、個人事業主の場合の課税所得が330万円を超え、所得税率が20%となるため、住民税を加味すると税率において法人の方が有利になり、事業所得700万で手取りが逆転しています。

事業所得が1,200万を超えると差額が有意に

事業所得1,200万円あたりから、個人事業主の場合の課税所得が900万円を超え、所得税率が33%となるため、住民税を加味すると税率が43%となり、差額が有意な数値になってきます。

インボイス制度が施行される前であれば、法人成りすると通常消費税の免税期間を2年間得られるということもあり、やはりこの段階で法人成りされる方が多いように見受けられました。

しかし、インボイス制度により課税事業者とならざるを得ない場合、社会保険料と税負担のみでは50万円前後の差額しかないため、様々な負担の増加を考慮して法人成りを先送りされる方も多くなったと感じております。

その他の留意事項

前提条件により検討結果は異なる

法人に発生した利益は、法人税等が課税され課税が終了するという前提で記載してきましたが、結果として生じる残余財産は法人の資産であるため、個人として使用するためには配当等を経て個人の財産にする必要があり、その際に原則として再度課税が発生します。

この二重課税は、勤続年数によっては退職所得として支払うこと等で回避することが可能ですが、状況によっては二重課税も見越して検討した方がよい場合もあります。前提条件によって適当な選択肢は変化すると言えます。

個人事業主と法人の両建てスキームについて

法人を設立し個人事業も存続させると、給与所得控除と青色申告特別控除の両方を適用でき、無理なく役員報酬を低く設定して社会保険料を抑制できるため、税と社会保険料の負担のみを考慮すると有力な選択肢になります。

しかし、申告に係る事務負担と税理士顧問料が二重に発生するため、あまり採用されることはありません。自身で申告業務を完全に完結できる方でない限り、労力の割には実入りが少ないように感じられます。

また、継続性の原則があるため、法人と個人事業主の利益を恣意的にコントロールすることはできず、特に赤字と黒字に分かれてしまったパターンでは税負担が急増することになります。複数法人の設立と同種の問題が生じる可能性がありますので注意が必要です。