役員報酬の決定は税金・社会保険料の負担に大きく影響する

役員報酬と会社の利益との関係

本来的には、役員報酬と会社の利益は全く性質が異なるものです。株式会社であれば、役員報酬は取締役を初めとする役員等に対する委任の対価であり、会社に残った利益は株主に対する配当原資となります。

しかし、小規模事業者では所有と経営が分離しておらず、株主と役員等が同一である事例が珍しくありません。この場合、役員報酬として支払う金額と会社の残余利益は最終的に同一の人物に帰属し、役員報酬を支払えば会社の所得は減少し、役員個人の給与所得が増加する関係になるため、内訳を調整することで税金・社会保険の負担を最小に抑えようという動機づけが働きます。

そのため、役員報酬をいくらにするかが論点となります。

役員報酬に対して生じる負担

会社が役員報酬を支払うと役員個人の給与所得となり、以下のような負担が生じます。

役員報酬に対して生じる主な負担

- 所得税

- 復興特別所得税

- 住民税

- 社会保険料(個人負担分+会社負担分)

所得税は累進課税になっており、所得の増加に応じて税率も上昇する点がポイントです。

| 下限 | 上限 | 税率 | 控除額 |

|---|---|---|---|

| 1,000円 | 1,949,000円 | 5% | 0円 |

| 1,950,000円 | 3,299,000円 | 10% | 97,500円 |

| 3,300,000円 | 6,949,000円 | 20% | 427,500円 |

| 6,950,000円 | 8,999,000円 | 23% | 636,000円 |

| 9,000,000円 | 17,999,000円 | 33% | 1,536,000円 |

| 18,000,000円 | 39,999,000円 | 40% | 2,796,000円 |

| 40,000,000円以上 | 45% | 4,796,000円 |

法人の所得(≒利益)に対して生じる負担

法人に利益が生じると、以下のような負担が生じます。

法人の利益に対して生じる負担

- 法人税

- 地方法人税

- 法人住民税

- 法人事業税

- 特別法人事業税

法人税率は、租税特別措置法の定めにより年800万円以下の所得に対して一部税率が軽減されておりますが、当該軽減措置を除き税率が一定である特徴があります。そのため、所得800万円を境に税率が上昇し、その後は変わらない点が所得税率と異なります。

| 区分 | 所得 | 税率 |

|---|---|---|

| 資本金1憶円以下の普通法人 | 年800万円以下の部分 | 15% |

| 年800万円超の部分 | 23.20% |

役員報酬を控除する前の会社利益が3,000万円の場合

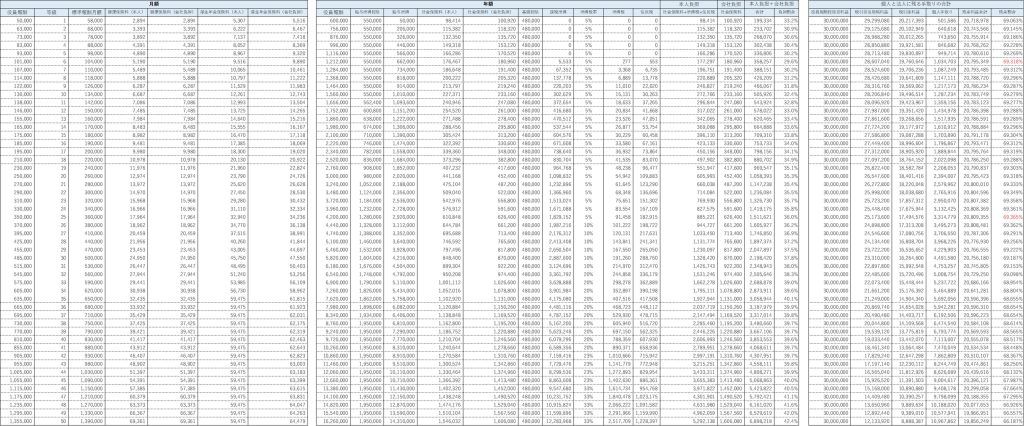

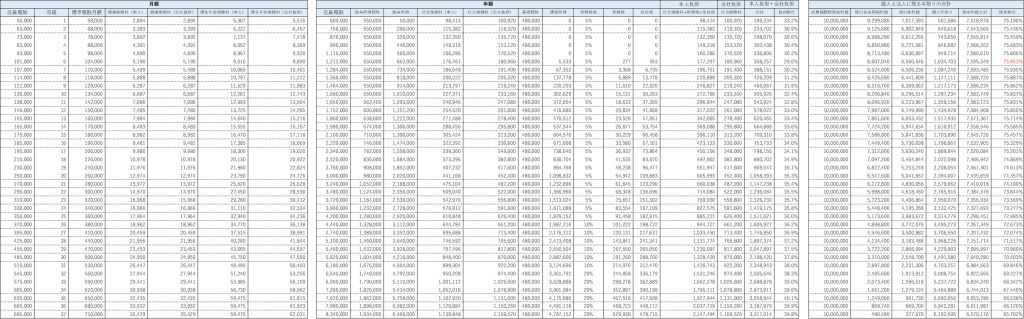

シミュレーション結果詳細

具体的に、役員報酬を増加させていくと個人と会社の負担がどのように推移し、負担の合計がどうなるのか算出いたしました。

前提条件

- 役員1名のみ

- 社会保険加入(介護保険料はなし)

- 役員報酬控除前利益-役員報酬=税引前当期純利益

- 法人の年800万円以内の所得に適用する実効税率は23%

- 法人の年800万超の所得に適用する実効税率は34%

※概算です。趣旨説明のために簡略化しており、不正確な部分がある点にご留意下さい。

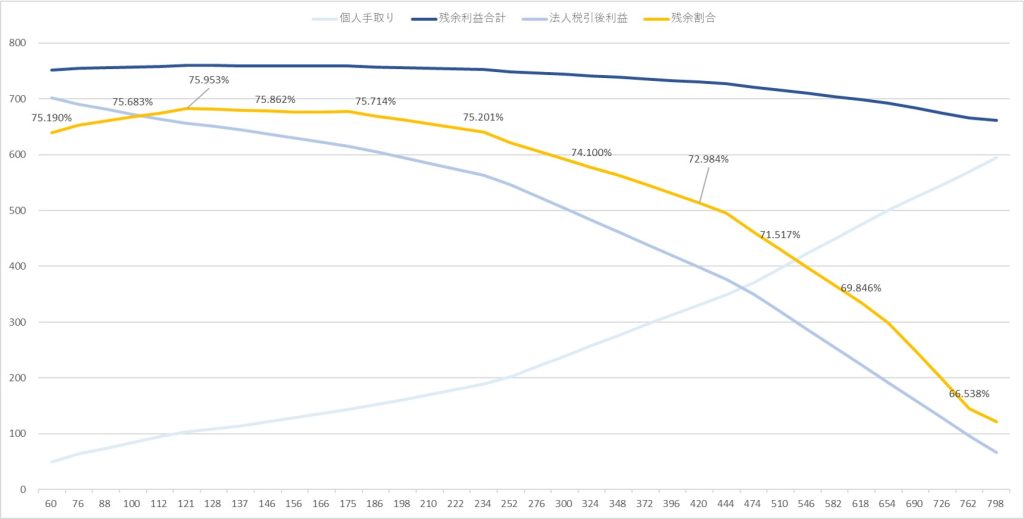

グラフ推移

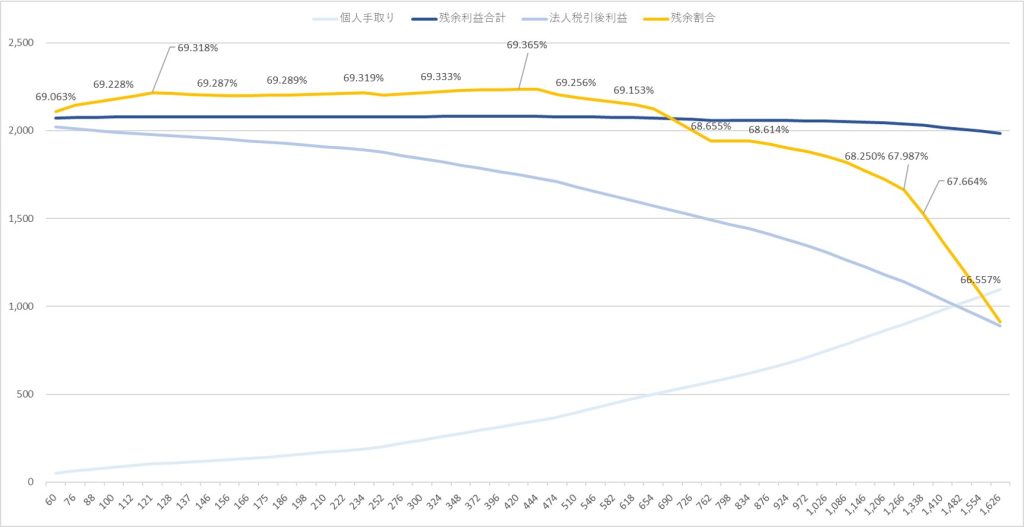

グラフにプロットすると、個人と会社の手取りの合計である「残余利益合計」と「残余割合」の変化がよく分かります。役員報酬を増加させていくと、個人の手取りは増加しますが、会社の利益は減少します。合計額と残余割合は、微増、横ばい、微減と傾向を変え、その後急速に減少していることが分かります。

なお、横軸は役員報酬の年額ですが、社会保険の標準報酬月額に使用されている区切りを適用しております。社会保険料は等級に応じた保険料になっており、段階的に上昇するため、次等級に上がらないぎりぎりの役員報酬設定が有利となり、単純に一定金額で区切ると負担関係の本質的な変化が捉えづらくなるためです。

残余割合の推移の理由

役員報酬年120万までは残余割合が増加

役員報酬年額120万までは残余割合が増加していることが分かります。これは以下の要因によります。

役員報酬年額120万円までは残余割合が増加する理由

- 給与所得控除の最低額55万円

- 基礎控除48万円

- 社会保険の標準報酬月額は月額58,000円が下限

給与所得控除と基礎控除があるため、一定の金額までは役員報酬を支給しても課税所得が発生しません。そのため、役員報酬を支給しても個人の所得は増加しないが会社の利益は減少するという現象が起こります。

個人の課税所得がなくても社会保険料は標準報酬月額に応じて発生しますが、法人税等よりも負担が軽いため残余割合が増加します。

また、社会保険の標準報酬月額は月額58,000円が下限であるため、役員報酬を低く設定しすぎると支給している報酬に対して割高な社会保険料が発生することになります。

つまり、基礎控除や給与所得控除を使いきれる程度の役員報酬は最低限支給した方がよいと言えます。

役員報酬年額約420万円で残余割合が最大値になる

社会保険料の料率は高く、役員報酬を増やすことは即ち負担の増加になると考えられがちですが、発生した社会保険料は個人・法人共に所得から控除され、かつ所得税率は課税所得195万円までは5%と低いため、役員報酬を増やすことで負担は減少していき、課税所得が195万円前後となる役員報酬年約420万円で残余割合が最大値となります。

役員報酬年660万円までは残余割合が横ばいの推移

役員個人の課税所得が330万円以下に留まっており、所得税率が10%とそれほど高くないため、減少幅は急激ではありません。

役員報酬年額1,250万円までは残余割合が緩やかに減少

役員報酬年額660万円以降は残余割合が減少しますが、次の要因によります。

残余割合の減少幅が徐々に大きくなる理由

- 給与所得控除額に195万円の上限がある

- 役員個人の所得税率が20%以上になる

所得税率が20%を超えてくると、住民税、及び社会保険料の負担も加算すると、法人税等よりも負担が大きくなることが分かります。

役員報酬年額1,250万円以降は顕著に減少

所得税率が33%以上になると、所得税の負担だけで法人税等の負担と同水準となり、顕著な減少傾向となります。

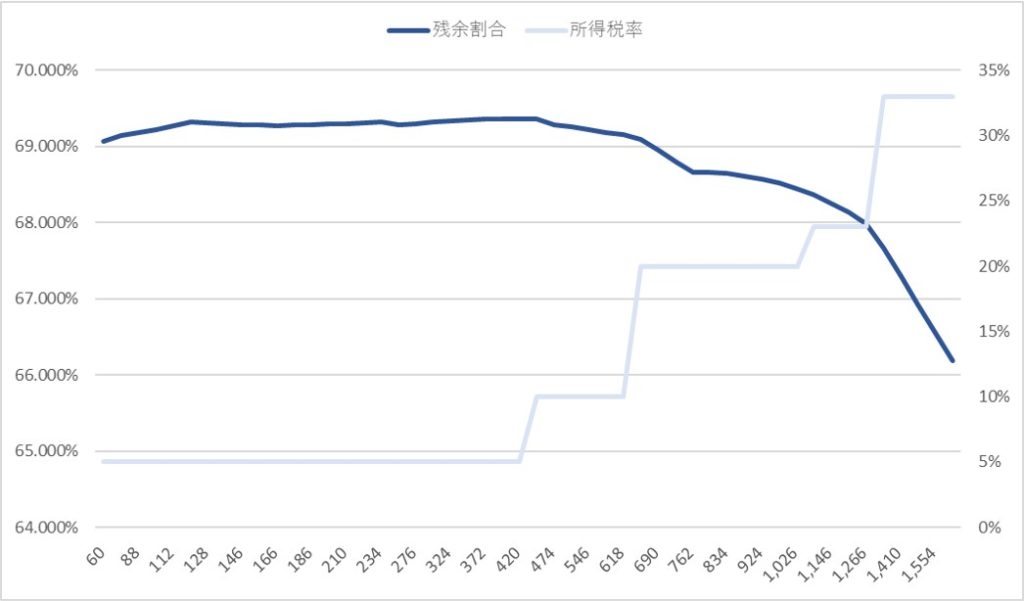

所得税率の影響が大きい

所得税率は段階的な累進課税になっており、税率が上がった時点で残余割合の傾向が変化していることが分かります。これらのことから、所得税率が影響として最も大きいと考えられます。

画一的な正解はない

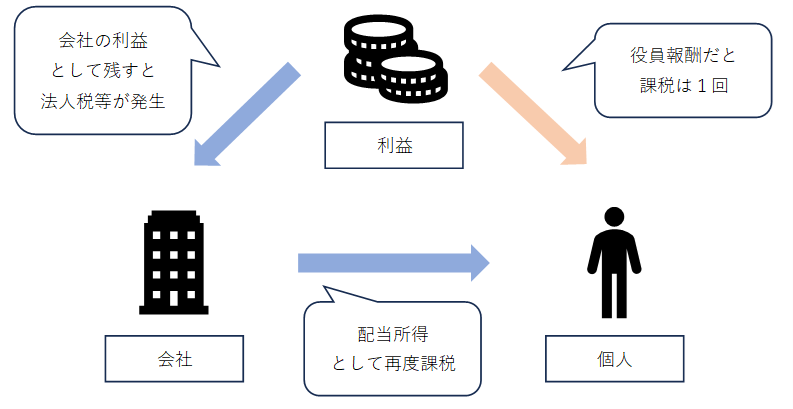

会社に残した利益を個人として使用するためには原則として再度課税が発生する

述べてきたシミュレーションは、会社に残った利益に対して法人税等が発生し課税が終了するという前提で行っておりますが、会社の残余利益によって生じた財産はあくまでも会社の資産であり、個人として使用するためには会社から個人に分配する必要があり、その際に再度課税が生じます。

会社法は、残余財産を配当として分配することを予定しております。しかし、受領した側では配当所得として総合課税が生じ、既に法人税等が課された所得に対して所得税が課されることから二重課税となるため、最終的に配当するくらいなら役員報酬として支払うという選択は合理的です。

よって、実務上配当による分配は使用されておらず、役員報酬として支給してしまうか、退職所得として支払う原資にするか、再投資するかの選択が行われています。

役員の勤続年数によっては、退職金として支給することで課税を生じさせることなく個人の資産にできるかもしれません。また、残余利益を再投資する予定であれば法人に残存することは何ら問題ではありません。特に、金融投資を行う場合、法人の方が欠損金の繰越期間が長くメリットがあります。

つまり、状況に応じて最適解は変化すると言え、明確な正解はありません。

役員貸付金は避けた方が良い

配当により二重課税が生じることを回避するため、役員貸付金(又は仮払金)として資産を個人に移している事案が稀に見受けられます。

自身が所有する会社とは言え、個人と法人は別人格であり報酬を支払えば課税が生じるのが原則であるため、役員貸付は課税の潜脱行為と見做される可能性があります。避けた方が無難です。

役員報酬の金額について主流の選択肢は4パターン

法人の残余財産を個人に移転させると原則として二重課税が生じることに鑑みると、多少の負担増であれば役員報酬として支給し個人の資産にしてしまった方がよいと考えられます。

採用されることが多い役員報酬4パータン

- ①年額120万円(給与所得控除と基礎控除を使い切る)

- ②役員の課税所得が195万円になるよう設定(所得税率を5%に抑える)

- ③役員の課税所得が330万円になるよう設定(所得税率を10%に抑える)

- ④役員の課税所得が900万円になるよう設定(所得税率を23%に抑える)

短期的な負担だけを考えると①か②ですが、生活水準への配慮、及び多少の負担増であれば個人の資産にしておいた方がよいという考え方から、実務上は③か④が採用されることが多いように感じられます。

④は、課税所得900万円までなら所得税率23%+住民税率10%で法人税の負担よりも低くなることに着目した決定方法です。社会保険料を考慮すると法人税等の負担より軽いとは言えませんが、十分に合理的な水準と言え、多く採用されている選択肢です。

役員報酬を控除する前の会社利益が1,000万円の場合

利益水準が小さいと年800万円までの法人税の軽減措置が影響

役員報酬控除前利益を1,000万という前提に変えてシミュレーションすると推移の態様が変わります。

これは、会社の所得800万円までは法人税率が軽減されているところ、役員報酬が増加することで会社の所得が800万円を下回り、当該恩恵を十分に受けられなくなるためです。

会社の800万円以内の所得に対しては実効税率が約23%で済みますので恩恵は大きく、会社に所得を800万円は残した方がよさそうです。