生活保護と人的控除の関係

基礎控除の性質

我が国の所得税法における基礎控除の位置づけは必ずしも一貫したものではありませんでした。基礎控除が創設されたのは昭和15年の税制改正で、当時は所得の性質ごとに分類する分類所得課税と、全ての所得を合算して累進課税を適用する総合所得税の2本立てが採用されておりました。

基礎控除が適用されたのは、分類所得税に属する勤労、事業、山林所得のみで、所得の分類ごとに基礎控除額も異なったことから、元々は最低生活費に充当される所得への課税を回避するための措置ではなく、他の税負担との調整や生活状況等に配慮した負担緩和措置という性質が強かったと考えられます。

しかしながら、シャウプ勧告に基づく大規模な改正を経て、担税力に応じた課税を実現し最低限の生活水準を保証するため基礎控除を初めとする人的控除が認められるという考え方が強くなり、判例、学説上も今日支持されているところです。

人的控除には、基礎控除の他に、扶養控除、配偶者控除等が含まれます。

生活保護と人的控除

このように、人的控除が憲法25条(生存権)の要請に基づき、最低生活費への課税を回避するための措置として位置付けられていることに鑑みると、同じく憲法25条に基づく生活保護法の基準と整合的であるべきと考えられます。

人的控除の算出方法

昭和35年12月の税制調査会の答申では、人的控除の主たる算出方法としてマーケット・バスケット方式が言及されています。

マーケット・バスケット方式は、次の算出方法を言います。

消費者家計調査から世帯人員別にモデル世帯を選定し、各世帯の構成人員の年令を明らかにするとともに、成人が健康を維持するのに必要な栄養を摂取するための最も質素な献立表を作成し、これを基として1カロリー当たりの単価を計算する。この単価にモデル世帯の年令に応じた年間所要カロリーを乗じて各世帯ごとの年間所要食料費を算出し、これを家計調査から求めたエンゲル係数で除して消費支出金額を求める方式

税制調査会 昭和35年12月

当該算出方法について、過度に質素な献立を前提としていることから批判もありますが、国民の貯蓄水準が十分でないことへの配慮や、都度所得や物価水準の変化に応じて調整もされていたことから、人的控除が生活保護の基準と大きく乖離することは昭和40年代まではありませんでした。

生活保護の基準と人的控除の比較

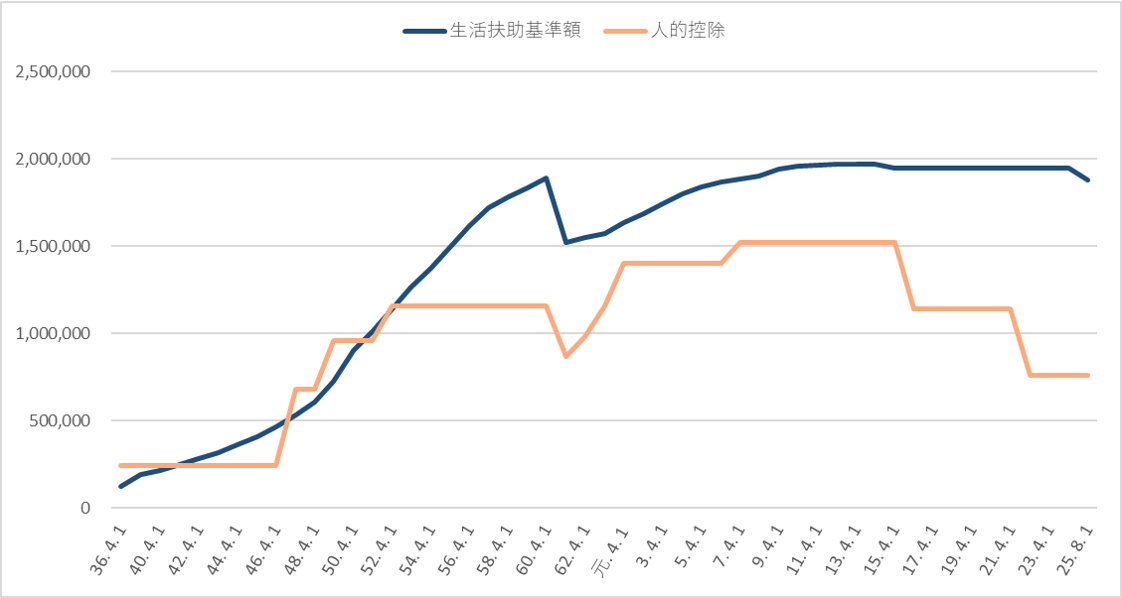

生活保護の基準と人的控除の推移

上記は、国立社会保障・人口問題研究所の生活扶助基準額のデータと人的控除を比較したものです。

昭和40年代までは両者に大きな乖離がなく、整合的に運用されてきたことが分かります。しかし、昭和50年代から適時の見直しが入らなくなり乖離が逓増しています。

生活扶助基準額のデータが、昭和60年までは4人世帯(35歳夫、30歳妻、9歳子、4歳子)をモデルケースとしていますが、昭和61年以降は3人世帯(33歳夫、29歳妻、4歳子)に変更しているため、昭和61年に両者の金額が急激に下がっておりますが、実質的な変化はありません。

平成16年、及び平成23年は変化が顕著です。

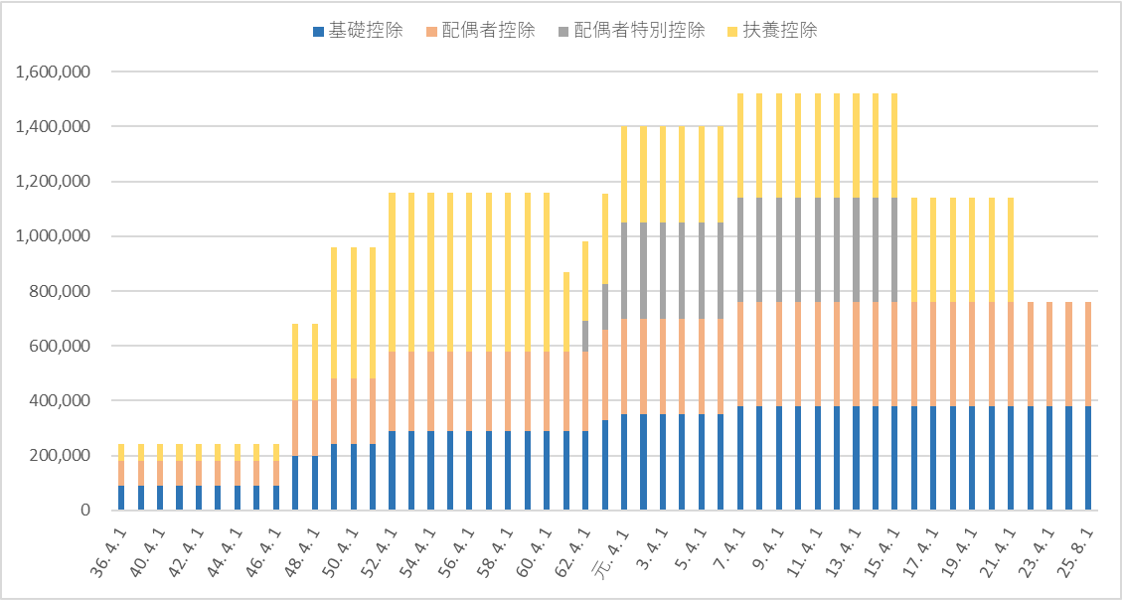

人的控除の内訳

上図の人的控除を内訳別に推移で観察すると、平成16年の配偶者特別控除の上乗せ部分の廃止、及び平成23年の年少扶養控除の廃止により急減しています。

配偶者特別控除の変遷

現行の所得税法は、個人単位の累進課税を採用しているため、同じ所得でも所得を分散することで税負担が軽減されます。

この点、所得の分散を広く禁止することで課税の公平を図るか、所得の分散を広く容認することで課税の公平を図るかの選択となりますが、我が国の税制の立場は、前者から後者に変化してきていると理解されています。世帯単位の課税がなされていた時代は、別居を偽装することにより所得の分散を図る脱税が問題になっていたようです。

現在、同族企業の経営者であれば配偶者を役員として役員報酬を支払い所得の分散が可能ですし、個人事業主であれば青色専従者給与があり、共働きの給与所得者世帯であれば自然に申告所得が分散されます。適用される所得税率が軽減されるだけでなく、給与所得控除が重複して利用できるため、恩恵は小さくありません。

そこで、片働きの給与所得者世帯のみに軽減措置を認めず累進課税を適用するとなれば、著しく課税の公平性を欠くため、昭和62年に配偶者特別控除が導入されました。すなわち、配偶者特別控除は配偶者控除に上乗せで適用されるものでした。

当該配偶者特別控除の上乗せ部分が平成16年に廃止されたため、世帯単位で捉えると片働きの給与所得者世帯のみ税負担が重いという、税理論上は不合理な制度のまま放置されていると言えます。

平成23年の年少扶養控除の廃止

平成23年の人的控除の減少について、16歳未満に適用される年少扶養控除の廃止と同時に「こども手当」の支給が開始されているため、単純な人的控除の削減ではない点に留意する必要があります。

適正な人的控除の水準

夫婦+子供1人のモデルケースで考える

生活保護の基準と人的控除の乖離を埋めるには、人的控除を約200万円とする必要があります。

そのため、概ね基礎控除100万円、配偶者控除70万円、扶養控除70万円が妥当な水準と考えられます。前提として年少扶養控除を復活させる必要があり、かつ、課税の公平性という観点からは配偶者特別控除の上乗せ部分の復活が求められます。

最も、これらは生活扶助基準額が適切に算定されている前提の評価となりますので、生活扶助基準額が過少となっている場合、人的控除をさらに増額しなければ適切な課税にならないと言うことができます。

コメント