保険の意義

純保険料と付加保険料

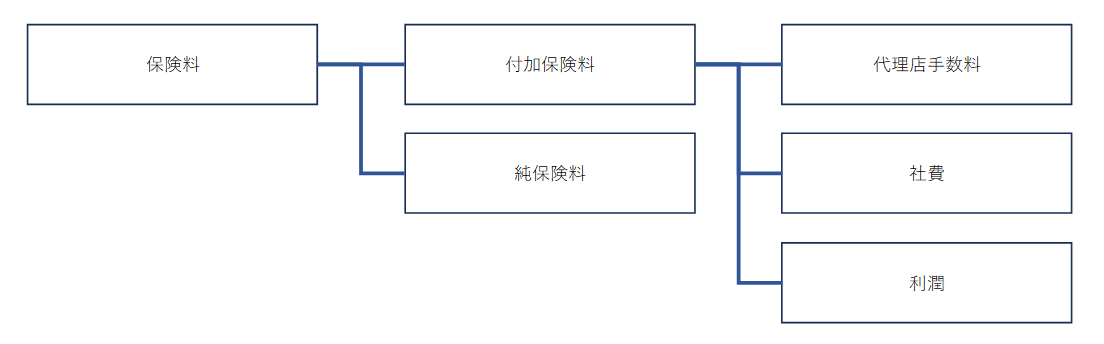

保険会社が収受する保険料は、大きく「純保険料」と「付加保険料」に区分することができます。

純保険料

保険会社が将来の保険金等の支払いに充当するために収受する保険料です。

付加保険料

保険会社の運営コストに充当するために収受する保険料です。付加保険料は、代理店手数料、保険事故の調査・査定費用、営業費用などの社費、及び利潤から構成されます。

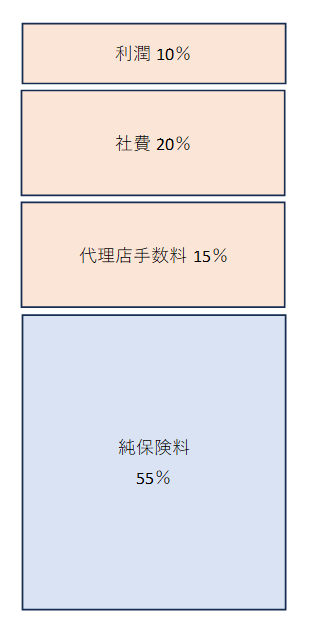

純保険料と付加保険料の構成割合

純保険料と付加保険料の構成割合は、保険商品により様々ですが、一例として損害保険の火災保険は概ね下記のような割合になっていることが多くあります。

純保険料は50~60%の商品が多いですが、貯蓄性が高い商品の場合には70~85%になる場合も散見されます。

ここで重要なのは、どのような保険商品も相当の金額が付加保険料として消費されるため、保険契約者に保険金として支払われる金額の期待値は、支払った保険料よりもかなり目減りするという点です。

では何のために保険に加入するのか?

保険は、相互扶助のための偉大な発明です。

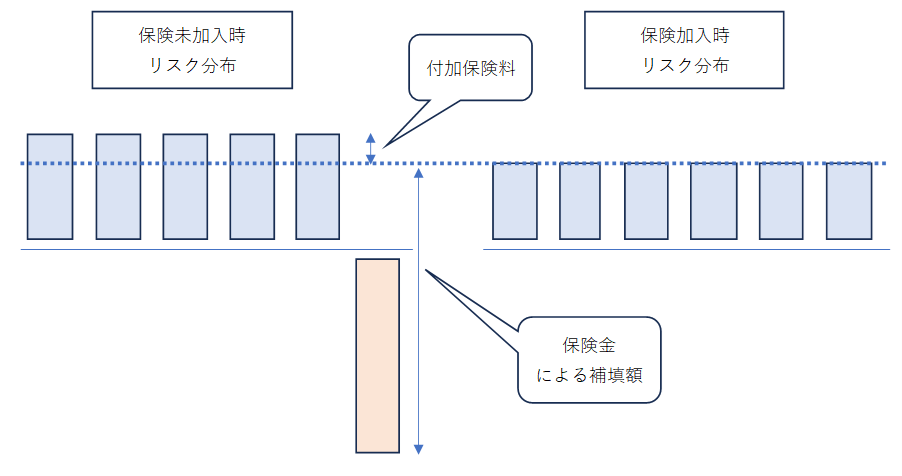

保険事故が発生した場合の損害が多額で貯蓄により対応できない場合、保険という仕組みがなければ罹災者の生活は破綻してしまいます。つまり、リスクの低減を目的に加入するのが保険で、支払った保険料と同水準の保険金が支払われることは元々予定されていないと言えます。

上図に示すように、保険に加入することで付加保険料の負担は負うことになりますが、許容不能な損害を被るものがいなくなり、皆が安定した生活を送れるようになります。

保険による課税の繰延は合理的ではない

必ず目減りする

保険による節税を謳う法人向けの商品が巷にあふれておりますが、前述の通り付加保険料が存在する以上、必ず目減りして返ってくることになります。

課税のタイミングを遅らせることにデメリットを覆すだけの価値はあるのか

保険による課税の繰延の是非は、上記で述べてきたデメリットを覆すだけのメリットが、課税のタイミングを遅らせることにより生じるのかという話になります。

課税を繰り延べても納税額に原則影響はしませんので、得られるメリットは時間価値になります。金利水準や一般的な運用益から考えると、デメリットを覆すだけのメリットはないと考えられます。

課税を繰り延べても節税効果はない

保険で課税の繰延を行っても基本的に節税効果はありません。

よく推奨される、保険で課税の繰延を行い、返戻金と退職金を相殺する方法を見ていきたいと思います。

前提条件

- 1年あたりの退職所得控除額は40万円

- 5年目に退職所得控除額で相殺できる退職金として200万円を支払う

- 税率は40%

保険料加入時

- 1年あたりの保険料は40万円で全額損金算入とする

- 支払保険料合計200万円が返戻金として5年目に支払われるとする

保険未加入の場合

| 1年目 | 2年目 | 3年目 | 4年目 | 5年目 | 合計 | |

|---|---|---|---|---|---|---|

| 収益 | 300 | 300 | 300 | 300 | 300 | 1,500 |

| 退職給付 | 200 | 200 | ||||

| 税引前利益 | 300 | 300 | 300 | 300 | 100 | 1,300 |

| 法人税等 | 120 | 120 | 120 | 120 | 40 | 520 |

| 税引後利益 | 180 | 180 | 180 | 180 | 60 | 780 |

保険加入の場合

| 1年目 | 2年目 | 3年目 | 4年目 | 5年目 | 合計 | |

|---|---|---|---|---|---|---|

| 収益 | 300 | 300 | 300 | 300 | 500 | 1,700 |

| 保険料 | 40 | 40 | 40 | 40 | 40 | 200 |

| 退職給付 | 200 | 200 | ||||

| 税引前利益 | 260 | 260 | 260 | 260 | 260 | 1,300 |

| 法人税等 | 104 | 104 | 104 | 104 | 104 | 520 |

| 税引後利益 | 156 | 156 | 156 | 156 | 156 | 780 |

税負担は同額であることが分かります。

課税の繰延が効果を発揮するシチュエーションは限定的

具体的な数値例を見てきた通り、課税を繰り延べても納税額は減少せず、節税にはなりません。実際には、返戻金は支払った保険料より少なくなりますので、保障が不要なのであれば保険加入は合理的でないと考えられます。

最も、退職所得控除額が余っており使い切れない場合などは、法人税等が課税された後の利益を退職金として支払うよりも、課税を繰り延べることで退職金として支払える金額が増加するため、使用できる退職所得控除額の範囲が広くなることで節税になるかもしれません。

また、退職金の支払いにより欠損が生じてしまい、かつ当該欠損金が繰戻還付を行ってもなお消化しきれない場合に、保険を活用することで所得を退職年に集中させ、消化できない欠損金の発生を防止することで節税になるケースも想定されます。

その他、効果を発揮する限定的なシチュエーションが想定できない訳ではありませんが、事前に予測できるものではなく、考慮する意義が乏しいと感じられます。

機会損失が生じる点にも注意

貯蓄性の保険を購入すると、資金の一部が自由に使用できず保険会社に拘束されている状態になります。

保険を購入していなければ、事業に再投資したり、有価証券で運用することも可能であったことを忘れてはなりません。機会損失が生じていることになります。

保険会社は、収受した保険料を元手に運用を行い利益を出しておりますので、市場の状況によっては返戻金に加算金が付され得した気分になるかもしれません。しかし、自身で証券会社に口座を開き、同様の運用を行っていればより大きな利益を手にできているため、不要な資産の購入により損失を被っていることに変わりはありません。

節税商品全般に同様のことが言える

保険について述べてきましたが、同様のデメリットは節税商品全般に言うことができます。

事業に必要なものを購入する上で、課税の繰延効果があるものを選ぶことは重要ですが、不要な資産を節税目的で敢えて購入することは、ほとんどの場合において合理性がありません。

制度の状況により有効な場合もある

近年の保険に係る税制の改正前は、名義変更により法人から個人に返戻金を譲渡する際の評価方法が十分に整備されていなかったため、保険を使用して大幅に節税が可能でした。

制度の状況によっては有効な場合もあることは言うまでもありません。