税法には実際の取引価格に関わらず時価で取引があったと見做す考え方がある

税法が「時価」を重視する理由

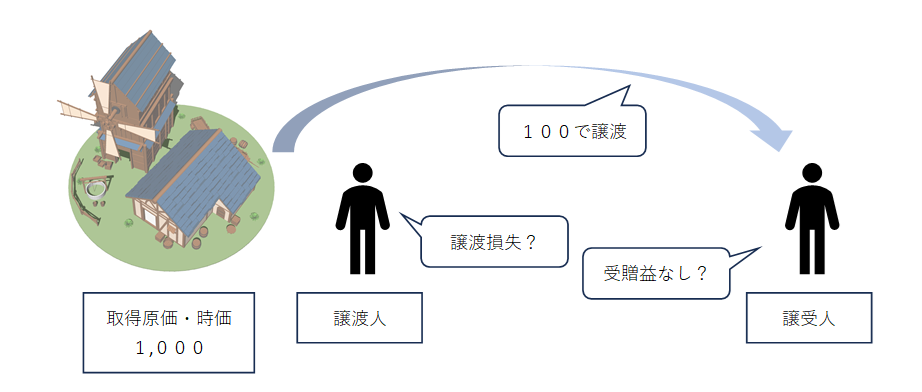

仮に実際の取引価格があくまでも尊重されるのであれば、贈与税、相続税、その他課税の回避が容易になってしまいます。

| 借方 | 借方金額 | 貸方 | 貸方金額 | |

|---|---|---|---|---|

| 譲渡人 | 未収金 | 100 | 固定資産 | 1,000 |

| 譲渡損失 | 900 | |||

| 譲受人 | 固定資産 | 100 | 未払金 | 100 |

例えば、取得価額・時価1,000の資産を100で譲渡する契約を締結すれば、上記の仕訳となり課税を生じさせることなく財産を他者に移すことが可能です。譲渡人には多額の譲渡損が認識され、譲受人は保有資産が大きく増加しているのに課税が生じません。

税務上の基本的な考え方

そこで、税法には実際の取引価格に関わらず時価で取引があったと見做す考え方が広く取り入られております。明示的に言及している条文等は多くないのですが、例えば法人税法22条が挙げられます。

第二十二条 内国法人の各事業年度の所得の金額は、当該事業年度の益金の額から当該事業年度の損金の額を控除した金額とする。

法人税法第22条より抜粋

2 内国法人の各事業年度の所得の金額の計算上当該事業年度の益金の額に算入すべき金額は、別段の定めがあるものを除き、資産の販売、有償又は無償による資産の譲渡又は役務の提供、無償による資産の譲受けその他の取引で資本等取引以外のものに係る当該事業年度の収益の額とする。

無償による役務の提供、資産の譲受があった場合の収益の額を益金に算入するとされており、対価の受領がなくとも益金を構成することが分かります。

(寄附金の損金不算入)

第三十七条 内国法人が各事業年度において支出した寄附金の額(次項の規定の適用を受ける寄附金の額を除く。)の合計額のうち、その内国法人の当該事業年度終了の時の資本金の額及び資本準備金の額の合計額若しくは出資金の額又は当該事業年度の所得の金額を基礎として政令で定めるところにより計算した金額を超える部分の金額は、当該内国法人の各事業年度の所得の金額の計算上、損金の額に算入しない。7 前各項に規定する寄附金の額は、寄附金、拠出金、見舞金その他いずれの名義をもつてするかを問わず、内国法人が金銭その他の資産又は経済的な利益の贈与又は無償の供与(広告宣伝及び見本品の費用その他これらに類する費用並びに交際費、接待費及び福利厚生費とされるべきものを除く。次項において同じ。)をした場合における当該金銭の額若しくは金銭以外の資産のその贈与の時における価額又は当該経済的な利益のその供与の時における価額によるものとする。

法人税法第37条より抜粋

8 内国法人が資産の譲渡又は経済的な利益の供与をした場合において、その譲渡又は供与の対価の額が当該資産のその譲渡の時における価額又は当該経済的な利益のその供与の時における価額に比して低いときは、当該対価の額と当該価額との差額のうち実質的に贈与又は無償の供与をしたと認められる金額は、前項の寄附金の額に含まれるものとする。

寄付金は一定金額を除き損金の額に算入しないとした上で、無償の供与、贈与、又は低廉な価格での利益の供与を行い、実質的に贈与、又は無償の供与があったと認められる金額は寄付金の額に含まれるとされております。

このように、無償の供与、時価よりも低廉な価格での役務提供などがあると、提供した側は時価との差額を寄付金とされてしまい損金にできない費用が発生し、提供を受けた側の受贈益は益金を構成する訳ですから、時価と乖離した条件での取引は避けるべきと言えます。

時価と乖離した価格での法人間取引の仕訳例

(例)取得価額・時価1,000の土地を100で譲渡した

| 借方 | 借方金額 | 貸方 | 貸方金額 | |

|---|---|---|---|---|

| 譲渡人 | 未収金 | 100 | 土地 | 1,000 |

| 寄付金 | 900 | |||

| 譲受人 | 土地 | 1,000 | 未払金 | 100 |

| 受贈益 | 900 |

- 寄付金

-

少額を除き損金に算入されない。

- 受贈益

-

益金に算入される。

時価と乖離した価格で譲渡すると上記のような仕訳となり、課税所得が膨らみスキーム全体では損をしてしまうことが分かります。譲渡価格と時価の差額は寄付金という考え方です。法人税法第22条、及び37条は税法の基本的な考え方を示しておりますが、「時価」の具体的な算出方法について言及してはいません。

なお、上記の仕訳は法人間取引の仕訳例であり、取引主体が異なると課税関係も若干変化しますが、根本的な考え方が変化するものではなく、時価と乖離した価格で取引をしてしまうと課税所得が膨らみ損をする仕組みになっている、という点が重要なポイントです。

寄付金認定の事例が示す「時価」の性質

わが国の税法では、たとえ親子会社のような同一企業グループ内の特殊関係会社といえども、それぞれが独立した課税主体として、その課税損益の計算や納税義務の確定もそれぞれ独立して行うこととされている。

平12.12.14裁決 裁決事例集No.60 394頁

したがって、親子会社間の取引については、当該各社が全体として統一した経営意思によりなされているいわゆる利害関係を共にする運命共同体的関係にあるという理由だけをもって、親子会社個々の所得金額の計算について特別な観点から取り扱うことは許されていないのであり、これらの場合、一般に法人が合理的経済人又は独立した第三者として特別な関係にない取引先であったならば当然に採ったであろう取引形態を前提としてその取引の対価の適否を認定すべきものであって、それと著しく異なる取引は、不自然、不合理なものであり、特段の事情のない限り経済的合理性を欠くものとして税法が適用されるものと解されるところである。

また、親子会社間で提供されるサーピスについて、サービスの提供を受けた親会社がそのサービスに関する経費の支出をした場合に、その経費が税務計算上の損金とされるためには、その親会社が現実に便益を享受していることが必要であり、かつ、立証し得る証拠資料を提出することも必要である。

親子会社であっても特別な取り扱いは許されておらず、独立第三者間取引で成立したであろう条件が適用されます。これは、親会社が子会社を支援する意味合いで有利な取引価格で業務を発注するなど、関係性を踏まえた上で合理性があったとしても認められず、独立第三者間取引と同視しうる条件でなくては課税関係が見直されることを意味しております。

よって、親子会社間の取引など独立第三者間取引とは異なる条件での取引が成立する可能性が高いと認められる場合には、取引価格が時価と乖離していないか注意する必要があります。

役員に対する経済的利益の供与は役員報酬になる

利益の供与の対象が役員の場合は特に注意が必要

法人が役員に支給する給与には、金銭によるもののほか、債務の免除による利益その他の経済的な利益も含まれます。

この経済的な利益とは、例えば次に掲げるもののように、法人の行為によって実質的にその役員に対して給与を支給したのと同様の経済的効果をもたらすものをいいます。

1 役員等に対して資産を贈与した場合におけるその資産の時価

2 役員等に対して資産を時価より低額で譲渡した場合における時価と譲渡価額との差額

3 役員等から資産を時価より高額で買い入れた場合における買入れ価額と時価との差額

(以下略)

No.5202 役員に対する経済的利益 国税庁

役員が会社の資産を私的に利用する場合等では、特に注意を払う必要があります。役員に支給する給与に経済的利益の供与が含まれると記載されている以上、時価と取引条件が乖離していると役員報酬と認定され、源泉徴収義務も発生します。

役員と会社で取引し、適正な対価の授受がなされておらず役員報酬として認定されると、個人側では給与所得として課税が生じ、会社側では定期同額給与に該当しないため損金にできず、かつ源泉所得税が不納付であったことになってしまいます。不納付加算税も課され厳しい処理となります。

税務上の時価の算定方法

有価証券の評価損については通達がある

独立第三者間取引で成立する取引価格が「時価」とされている以上、市場価格があれば市場価格を採用すべきです。しかし、市場価格が存在しないケースは珍しくありませんので問題となります。

市場価格のない有価証券の評価損で用いる時価については、法人税法基本通達9-1-13、同9-1-14などで指針を示しておりますので、株式取引の場合には当該通達や判例を参考に取引価格が決定されております。当該通達において、相続評価額の準用が一部認められていることから、資産の譲渡であれば相続税で確立した評価方法を参考にしてよいと考えられています(※そのまま適用してよい訳ではありません)。

しかし、(資産の譲渡ではなく)単に役務提供を行った場合の時価に明示的に言及したものが乏しく、実務上判例を参考に取引価格が決定されております。

判例上はコストマークアップが比較的支持されている

提供される役務が市場性を有さず、客観的な価格が形成されていない場合、また、提供される役務が様々な内容を含むため個々具体的な役務の提供に対する対価を個別に観念し難い場合、役務提供者において当該役務を提供するのに必要な費用の額(以下「提供経費」という。)をもって、当該役務の価値を判断する基礎とすることは合理的な方法ということができるが、提供者における利益ないし報酬の部分も役務の対価として含まれてしかるべきことからすると、提供される役務の価値が、提供経費に尽きるものではないことは明らかである。

特に、当該役務の提供が提供者の主たる活動になっている場合、提供した役務の価値が提供経費を大幅に上回る場合などにおいては、利益ないし報酬部分を加算しないことは不合理というべきである。

そして、独立企業間で役務の提供に対する利益ないし報酬部分をどのように定めるかは、私的自治の原則により基本的には当該企業が契約により自由に定めるところにゆだねられているものというべきである。

東京地裁平成7年 第262号 平成12年2月3日判決(税務訴訟資料第246号393項)

上記は親子会社間の経営指導料の妥当性が争われた事案ですが、市場性があり客観的な価格が形成されていればそれを採用すべきであるが、ない場合にはコストに一定の利益をのせて取引価格を決定すべきと述べております。

役員が会社の資産を個人使途で使用した場合でも判例は類似の考え方で時価を算定しておりますので、役員と自身が所有する会社との間で役務提供が発生する際は、まず依拠すべき市場価格がないかを調べ、ない場合にはコストを集計し利益をのせて取引価格を決定することが大切です。