企業会計と税務会計の違いとは

企業会計とは?

株主や金融機関などのステークホルダーに対して経営状態の良否を報告するための会計学です。そのため、企業の経済的実態を適切に反映することが重視され、決算書は経営者の主観的な主張を表現したものとなります。

税務会計とは?

納税額を算出するための会計学です。徴税は例外的に認められた財産権の侵害であるため、公平性が何よりも重要となる特徴があります。そのため、客観的な事情によって判断される傾向が強くなります。

両者の差異を退職一時金を具体例に考える

退職一時金は、その名の通り退職時に支給される一時金です。従業員に対する労働の対価の一部を積み立て、退職時に一時に支払う性質を持っているため、企業会計上は毎期平準化して費用計上を行います。

仮に退職時に一括して費用計上を実施したら、経営成績は偶発的な退職数の多寡により上下し、会計帳簿は経営状態の良否をまったく示さなくなってしまいます。

税務会計上は、退職一時金支給時に初めて損金計上が実施されます。「将来退職一時金を支給する予定だ。」という経営者の主観的な主張により損金が計上され納税額が減少してしまっては、課税の公平性を保つことができません。そのため、退職一時金を支給したという客観的な外観を得て初めて損金計上が認められます。

このように、税務会計に基づく報告は、あくまでも納税額を算出することを目的としており、意思決定において何らの有用性もない点は重要なポイントであると感じます。

税務会計上は減価償却費を計上しなくてもよい

より顕著な例として減価償却費があります。

税務会計上は、(法人に限り)減価償却費を計上しなくても問題ありませんし、原則として決算期に減価償却費を一括計上します。月次償却は例外的に認められているに過ぎません。

企業会計上、四半期決算などで減価償却費を計上しないことは許容されません。税務会計は、あくまでも納税額を算出するための会計学であることが良く分かります。

制度が想定する記帳環境と中小企業の実態の違い

理論上は企業会計と税務会計は別個に考えるべき事項

企業会計と税務会計は目的を異にしているため、係る制度は本来全く別々に設計されるべき事項です。しかし、1つの取引に対して、企業会計の会計帳簿と税務会計の会計帳簿に記帳しなくてはならなとすれば、事務処理の手間が大きくなり、無視できない負担が生じてしまいます。

そこで、現行制度においては、平時は企業会計に基づいて記帳を行い、年1回の税務申告時、企業会計に基づき算出された税引後当期純利益を、別表を通じて税務会計上の課税所得に変換する処理を行う仕組みになっております。

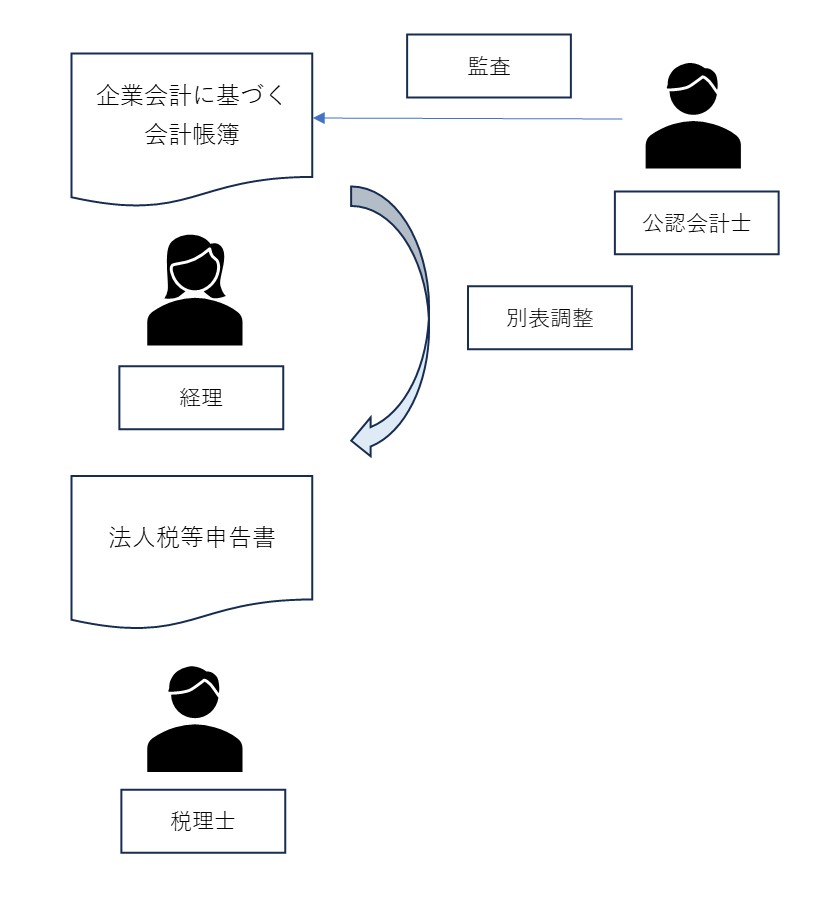

制度が想定する記帳環境

先に述べた通り、現行制度では企業会計に基づく会計帳簿をベースとし、税務申告時に税務会計に基づく考え方に別表調整を加えて変換し、法人税等申告書を作成する仕組みになっております。

そして、企業会計に基づく会計帳簿を作成する部署は一般に「経理部」と呼称され、経理部が作成した会計帳簿、及び計算書類等の監査を独占業務とするのが「公認会計士」です。すなわち、経理と公認会計士は、株主や金融機関などのステークホルダーに対する報告業務を専門領域にしている企業会計の専門家と言うことができます。

税理士は、企業会計に基づく会計帳簿に調整を加え納税額を導く業務を専門領域とする、税務会計の専門家であると言うことができます。

中小企業における記帳環境の実態

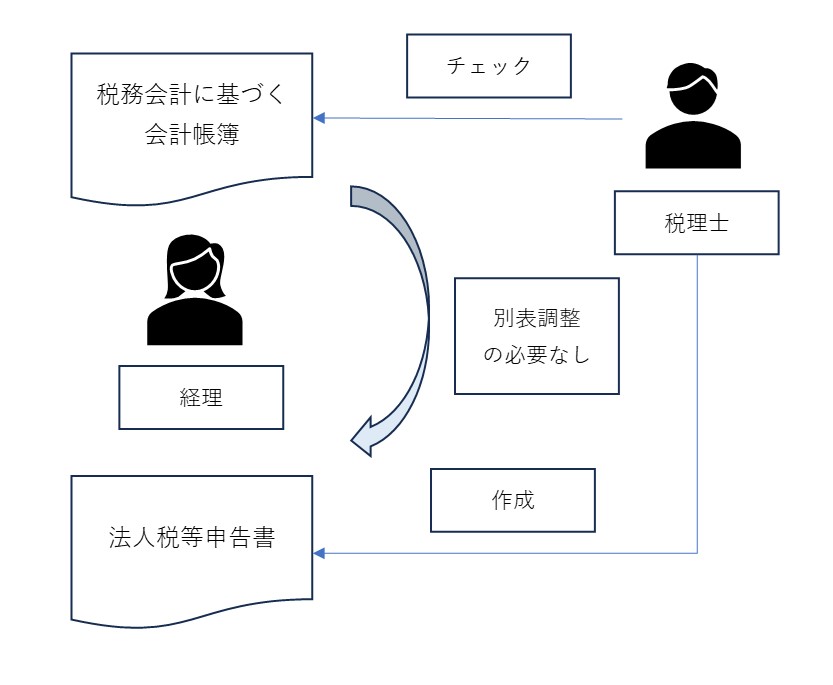

しかし、現実には、中小企業において制度が想定する記帳環境には全くなっておりません。

一つの理由は、法人税等申告書を作成して納税を行うのはほぼ全ての法人の義務ですが、企業会計に基づく会計帳簿について公認会計士の監査を受ける義務は、会社法上の大会社や上場企業等に限定されていることが挙げられます。

そのため、税務署さえ意識しておけば済み、ベースとなる会計帳簿を税務会計に基づき作成してしまうという対応が多く取られます。これにより、一度企業会計に基づき記帳をしてから変換するという工程を踏まなくて良くなるため、大幅に手間が削減できるからです。

確かに手間は削減できるものの、企業会計に基づく会計帳簿が不存在となってしまうため、意思決定のための資料がないという大きなデメリットには留意する必要があると思われます。

また、上述の理由から、中小企業では経理部がまったく経理業務を実施しておらず、税理士の補助業務を実施していることが大半です。本来、税理士の補助は経理の業務ではなく、会計帳簿のチェックも税理士の業務ではない点は押さえておく必要があると思います。

「経理」は外注できない

経理の役割は「経営管理」ですから、報告対象となる企業の固有の事情に精通していることが求められます。従って、経理業務は通常外注することができません。

ただ、中小企業では経理部と呼称される部門が税理士の補助業務を担当していることが多く、故に経理が外注可能な業務であると誤認されていることが珍しくありません。あるいは単に入力作業を受託しているに過ぎないのに、経理業務を受託すると謳う業者も多くあり混乱を招いています。

税務は、客観的な事情により判断する性質が強いため、外注先で対応することが可能ですが、経理を外部の人間が対応することは難しいのです。

なぜ税務の外注は安いのに経理人材の人件費は高額なのか

「経理は外注すればよい。」「月数万円で外注できる。」などの意見を稀に耳にしますが、まったくの誤解であると言えます。

経理業務は、経営意思決定を支える資料を作成するという性質上、最低でも月次単位で資料を作成するため作業量も多くなりますし、企業会計、税務会計、管理会計の知見に加えて経営、及び事業に関する理解も必要とされます。経理に対する投資を怠れば適切な経営意思決定機能が失われるため、経理にかけるコストはおのずと高額なものになります。

これに対し、納税額の算出のみを意図して帳簿の作成を行う場合、1年間のトータルの課税標準さえ適切に算出できればよいため、僅かな手間で対応できる場合も珍しくなく、確かに月数万円で外注することが可能なケースもあるかもしれません。

アナログデータをデジタルデータに変換するという意味での入力業務を受託している業者は、画像認識ソフトや海外の安価の人材を利用していることも多く、非常に価格が安いです。経理、税務、入力業務、それぞれ作業の性質、及び相場が異なりますので、明確に区別することが大切です。

意思決定のための資料が存在しないリスクは甚大

例えば、法人税等は法人格ごとに計算・納付するため、税務会計上は店舗損益、部門別損益を算出する必要はありません。そのため、中小企業では、店舗損益や部門損益を算出していなかったり、算出していても杜撰な方法で作成されている事例が多く、意思決定の欠損により多額の損失を被るケースは珍しくありません。

当事務所が会計コンサルティングを行った事例でネイルサロンがありました。当初は業績良好であったため店舗数を拡大いたしましたが、次第に業績が悪化してきました。カリスマネイリストによる指導、多額の広告宣伝、著名な経営者の招聘などテコ入れを広く実施されたようですが効果がなかったようです。

当事務所が技能水準の高い経理スタッフの採用を勧め、協力して店舗損益を適正に算出し、赤字店舗の閉鎖を行っただけで損益はV字回復いたしました。

他には、原材料を自社で製造し、レストランで加工・販売を行っている事例がありました。業績不良の要因を確かめるためのご相談でしたが、製造部門からの内部仕入れを記帳していないことが判明しました。経理体制の再構築を実施した結果、業績が良好だと思われていた部門は実は赤字であったことが判明し、適正な財務報告に基づく販売価格の見直しと事業の一部縮小により、赤字を脱することができました。

経理にコストをかける効果は甚大です。税務会計は意思決定に有用な資料を提供しないため、一定の規模に達したら企業会計の考え方を導入し、本来的な記帳体制に少しずつシフトしていくべきだと考えられます。

企業会計と税務会計の距離感

できる限り両者の差異が生じないように工夫されている

会計処理のルールについても、両者を統一できるところは統一し、できる限り両者の差異が生じないようにしようという考え方が採用されております。やはり、事務手続きへの配慮なのだと感じられます。

法人税法第22条の考え方

第二項に規定する当該事業年度の収益の額及び前項各号に掲げる額は、別段の定めがあるものを除き、一般に公正妥当と認められる会計処理の基準に従つて計算されるものとする。

法人税法 第22条4項

法人税法の基本的な考え方を示した法人税法第22条においては、「別段の定めがあるものを除き」「一般に公正妥当と認められる会計処理の基準」に従うとされています。

「一般に公正妥当と認められる会計処理の基準」とは、「一般に公正妥当と認められる企業会計の基準」であると解釈されておりますので、基本的には企業会計の処理を税務上も援用し、必要がある箇所だけ別段の定めを設ける、という考え方が採用されていることが分かります。

企業会計が税務会計の処理を認めているパターン

基本的には、税務会計が企業会計の処理方法を可能な限り認めている仕組みになっておりますが、逆のパターンも稀にあります。

しかしながら、多くの企業が法人税法に定められた耐用年数を用いており、また同様に残存価額の設定についても、多くの企業が法人税法の規定に従っているのが現状である。このような事情に鑑み、法人税法に規定する普通償却限度額(耐用年数の短縮による場合及び通常の使用時間を超えて使用する場合の増加償却額を含む。以下、同じ。)を正規の減価償却費として処理する場合においては、企業の状況に照らし、耐用年数又は残存価額に不合理と認められる事情のない限り、当面、監査上妥当なものとして取り扱うことができる。

日本公認会計士協会 減価償却に関する当面の監査上の取扱い 第24項

耐用年数において、法人税法の定めに従っていれば企業会計上も妥当なものとして受け入れることができるとされています。

中小企業の会計帳簿を適正に作成すれば恩恵は非常に大きい

当然ながら、中小企業で制度が本来的に想定している記帳環境を完全に実現することは、現実的ではありません。企業会計を構成する基準や適用指針は非常に難解であり、適正に企業会計に基づく会計帳簿を作成しようとすれば、バックオフィスに莫大なコストを要します。

だからと言って、会計帳簿を完全に税務会計に基づいて作成してしまうのは、手間は削減できますが、意思決定への悪影響があまりにも大きいと感じられます。

会計帳簿の作成から税務申告までの業務フローを包括的に把握し、意思決定の有用性を保ちながら中小企業が受け入れられる作業量に抑えていく工夫が大切であると言えますし、故に会計と税務双方の見識がある人材の経済的価値は非常に高いと感じられます。